Khoản thu phí bảo vệ môi trường đối với nước thải sinh hoạt có chịu thuế giá trị gia tăng không?

Khoản thu phí bảo vệ môi trường đối với nước thải sinh hoạt có chịu thuế giá trị gia tăng không?

Căn cứ theo khoản 1 Điều 6 Nghị định 53/2020/NĐ-CP quy định như sau:

Điều 6. Mức phí

1. Mức phí bảo vệ môi trường đối với nước thải sinh hoạt:

Mức phí bảo vệ môi trường đối với nước thải sinh hoạt là 10% trên giá bán của 1 m3 nước sạch chưa bao gồm thuế giá trị gia tăng. Trường hợp cần áp dụng mức phí cao hơn, Hội đồng nhân dân tỉnh, thành phố trực thuộc trung ương quyết định mức phí cụ thể cao hơn đối với từng đối tượng chịu phí.

2. Mức phí bảo vệ môi trường đối với nước thải công nghiệp

a) Cơ sở có tổng lượng nước thải trung bình trong năm dưới 20 m3/ngày (24 giờ) áp dụng phí cố định tính theo khối lượng nước thải (không áp dụng mức phí biến đổi) như sau:

- Năm 2020, áp dụng mức phí 1.500.000 đồng/năm.

- Kể từ ngày 01 tháng 01 năm 2021 trở đi, áp dụng theo Biểu sau:

...

Căn cứ theo điểm c khoản 26 Điều 4 Thông tư 219/2013/TT-BTC quy định như sau:

Điều 4. Đối tượng không chịu thuế GTGT

...

26. Các hàng hóa, dịch vụ sau:

a) Hàng hóa bán miễn thuế ở các cửa hàng bán hàng miễn thuế theo quy định của Thủ tướng Chính phủ.

b) Hàng dự trữ quốc gia do cơ quan dự trữ quốc gia bán ra.

c) Các hoạt động có thu phí, lệ phí của Nhà nước theo pháp luật về phí và lệ phí.

d) Rà phá bom mìn, vật nổ do các đơn vị quốc phòng thực hiện đối với các công trình được đầu tư bằng nguồn vốn ngân sách nhà nước.

Hàng hóa thuộc diện không chịu thuế GTGT khâu nhập khẩu theo quy định tại Điều này nếu thay đổi mục đích sử dụng phải kê khai, nộp thuế GTGT khâu nhập khẩu theo quy định với cơ quan hải quan nơi đăng ký tờ khai hải quan. Tổ chức, cá nhân bán hàng hóa ra thị trường nội địa phải kê khai, nộp thuế GTGT với cơ quan thuế quản lý trực tiếp theo quy định.

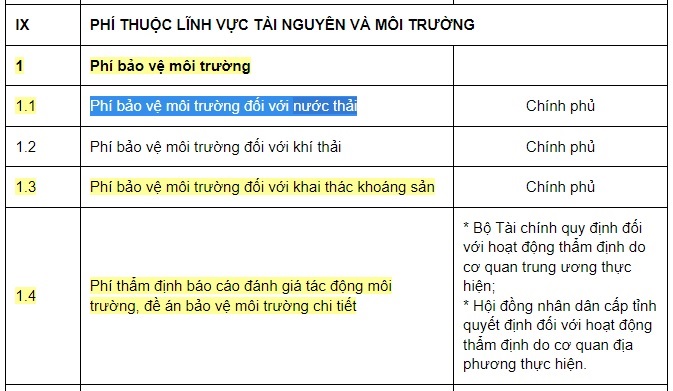

Căn cứ theo Phụ lục số 01 ban hành kèm theo Luật phí và lệ phí 2015 quy định như sau:

Theo đó, mức thu phí bảo vệ môi trường đối với nước thải sinh hoạt là 10% trên giá bán của 1 m3 nước sạch chưa bao gồm thuế giá trị gia tăng.

Về nguyên tắc, các hoạt động có thu phí, lệ phí của Nhà nước theo pháp luật về phí và lệ phí sẽ không chịu thuế GTGT.

Vì vậy, khoản thu phí bảo vệ môi trường đối với nước thải sinh hoạt sẽ không phải chịu thuế GTGT.

Khoản thu phí bảo vệ môi trường đối với nước thải sinh hoạt có chịu thuế giá trị gia tăng không? (Hình từ Internet)

Đối tượng nào áp dụng thuế suất thuế GTGT 0%?

Căn cứ theo khoản 1 Điều 8 Luật Thuế giá trị gia tăng 2008 được sửa đổi bởi khoản 3 Điều 1 Luật Thuế giá trị gia tăng sửa đổi năm 2013, khoản 2 Điều 1 Luật Thuế giá trị gia tăng, Luật Thuế tiêu thụ đặc biệt và Luật quản lý thuế sửa đổi 2016, mức thuế suất 0% được áp dụng với hàng hóa, dịch vụ xuất khẩu, vận tải quốc tế và hàng hóa, dịch vụ không chịu thuế giá trị gia tăng tại Điều 5 Luật Thuế giá trị gia tăng 2008 khi xuất khẩu, ngoại trừ các trường hợp dưới đây:

- Chuyển giao công nghệ, chuyển nhượng quyền sở hữu trí tuệ ra nước ngoài.

- Dịch vụ tái bảo hiểm ra nước ngoài.

- Dịch vụ cấp tín dụng.

- Chuyển nhượng vốn.

- Dịch vụ tài chính phái sinh.

- Dịch vụ bưu chính, viễn thông.

- Sản phẩm xuất khẩu tại khoản 23 Điều 5 Luật Thuế giá trị gia tăng 2008.

- Hàng hóa, dịch vụ xuất khẩu là hàng hóa, dịch vụ được tiêu dùng ở ngoài Việt Nam, trong khu phi thuế quan.

- Hàng hóa, dịch vụ cung cấp cho khách hàng nước ngoài theo quy định.

Phương pháp khấu trừ thuế GTGT được xác định như thế nào?

Căn cứ theo khoản 1 Điều 10 Luật Thuế giá trị gia tăng 2008 được sửa đổi bởi khoản 4 Điều 1 Luật Thuế giá trị gia tăng sửa đổi năm 2013, phương pháp khấu trừ thuế GTGT được xác định như sau:

- Số thuế giá trị gia tăng phải nộp theo phương pháp khấu trừ thuế bằng số thuế giá trị gia tăng đầu ra trừ số thuế giá trị gia tăng đầu vào được khấu trừ.

- Số thuế giá trị gia tăng đầu ra bằng tổng số thuế giá trị gia tăng của hàng hoá, dịch vụ bán ra ghi trên hoá đơn giá trị gia tăng.

Thuế giá trị gia tăng của hàng hóa, dịch vụ bán ra ghi trên hoá đơn giá trị gia tăng bằng giá tính thuế của hàng hoá, dịch vụ chịu thuế bán ra nhân với thuế suất thuế giá trị gia tăng của hàng hoá, dịch vụ đó.

Trường hợp sử dụng chứng từ ghi giá thanh toán là giá đã có thuế giá trị gia tăng thì thuế giá trị gia tăng đầu ra được xác định bằng giá thanh toán trừ giá tính thuế giá trị gia tăng xác định theo quy định tại điểm k khoản 1 Điều 7 Luật Thuế giá trị gia tăng 2008.

- Số thuế giá trị gia tăng đầu vào được khấu trừ bằng tổng số thuế giá trị gia tăng ghi trên hóa đơn giá trị gia tăng mua hàng hóa, dịch vụ, chứng từ nộp thuế giá trị gia tăng của hàng hóa nhập khẩu và đáp ứng các điều kiện tại Điều 12 Luật Thuế giá trị gia tăng 2008.

Trân trọng!

- Luật Thuế giá trị gia tăng 2008

- Luật Thuế giá trị gia tăng 2008

- Luật Thuế giá trị gia tăng 2008

- Luật Thuế giá trị gia tăng 2008

- Luật thuế giá trị gia tăng, Luật Thuế tiêu thụ đặc biệt và Luật quản lý thuế sửa đổi 2016

- Luật thuế giá trị gia tăng sửa đổi năm 2013

- Luật Thuế giá trị gia tăng 2008

- Luật phí và lệ phí 2015

- Thông tư 219/2013/TT-BTC

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Tải toàn bộ Phụ lục Thông tư 91/2024 chế độ báo cáo thống kê ngành Tài chính từ 1/3/2025?

- 14/2 là valentine trắng hay đen? 14 tháng 2 là ngày của con trai hay con gái?

- Xe máy điện không gương 2025 có bị phạt không? Phạt bao nhiêu tiền?

- Từ ngày 01/7/2025, chi phí thù lao cho bào chữa viên nhân dân là bao nhiêu?

- 26 tháng 1 âm lịch là ngày mấy dương 2025? Thắp hương không đúng nơi quy định vào dịp lễ hội 26 tháng 1 âm bị xử phạt bao nhiêu tiền?