02 trường hợp không tính tiền chậm nộp thuế đối với người nộp thuế?

02 trường hợp không tính tiền chậm nộp thuế đối với người nộp thuế?

Tại khoản 5 Điều 59 Luật Quản lý thuế 2019 có quy định 02 trường hợp không tính tiền chậm nộp thuế đối với người nộp thuế như sau:

Trường hợp 1: Người nộp thuế cung ứng hàng hóa, dịch vụ được thanh toán bằng nguồn vốn ngân sách nhà nước, bao gồm cả nhà thầu phụ được quy định trong hợp đồng ký với chủ đầu tư và được chủ đầu tư trực tiếp thanh toán nhưng chưa được thanh toán thì không phải nộp tiền chậm nộp.

Số tiền nợ thuế không tính chậm nộp là tổng số tiền thuế còn nợ ngân sách nhà nước của người nộp thuế nhưng không vượt quá số tiền ngân sách nhà nước chưa thanh toán;

Trường hợp 2: Không tính tiền chậm nộp trong thời gian chờ kết quả phân tích, giám định; trong thời gian chưa có giá chính thức; trong thời gian chưa xác định được khoản thực thanh toán, các khoản điều chỉnh cộng vào trị giá hải quan đối với các trường hợp:

- Hàng hóa phải phân tích, giám định để xác định chính xác số tiền thuế phải nộp; hàng hóa chưa có giá chính thức tại thời điểm đăng ký tờ khai hải quan;

- Hàng hóa có khoản thực thanh toán, hàng hóa có các khoản điều chỉnh cộng vào trị giá hải quan chưa xác định được tại thời điểm đăng ký tờ khai hải quan được thực hiện theo quy định của Bộ trưởng Bộ Tài chính.

02 trường hợp không tính tiền chậm nộp thuế đối với người nộp thuế? (Hình từ Internet)

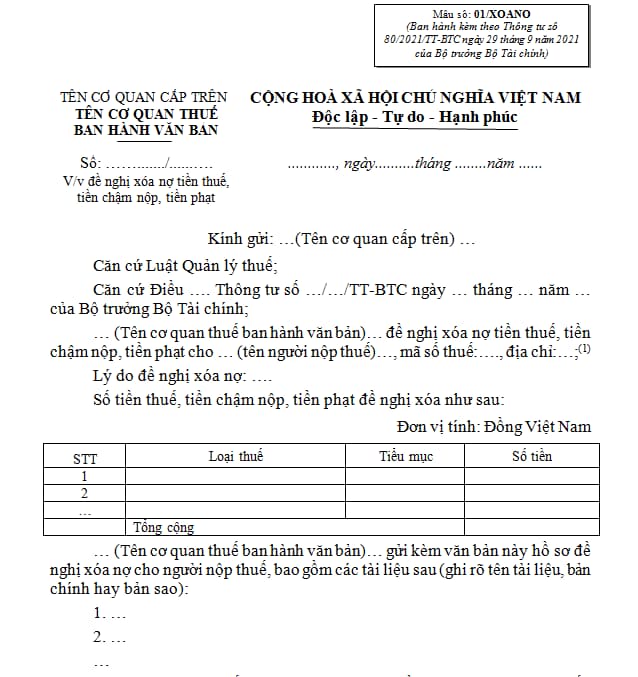

Mẫu đề nghị xóa nợ tiền thuế, tiền chậm nộp, tiền phạt mới nhất hiện nay?

Tại Mẫu 01/XOANO ban hành kèm theo Thông tư 80/2021/TT-BTC có quy định mẫu đề nghị xóa nợ tiền thuế, tiền chậm nộp, tiền phạt 2023 như sau:

Xem chi tiết Mẫu đề nghị xóa nợ tiền thuế, tiền chậm nộp, tiền phạt ban hành kèm theo Thông tư 80/2021/TT-BTC tại đây.

Khi nào phải nộp tiền chậm nộp thuế?

Tại khoản 1 Điều 59 Luật Quản lý thuế 2019 có quy định người nộp thuế phải nộp tiền chậm nộp thuế khi:

- Người nộp thuế chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định ấn định thuế hoặc quyết định xử lý của cơ quan quản lý thuế;

- Người nộp thuế khai bổ sung hồ sơ khai thuế làm tăng số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện khai thiếu số tiền thuế phải nộp thì phải nộp tiền chậm nộp đối với số tiền thuế phải nộp tăng thêm kể từ ngày kế tiếp ngày cuối cùng thời hạn nộp thuế của kỳ tính thuế có sai, sót hoặc kể từ ngày hết thời hạn nộp thuế của tờ khai hải quan ban đầu;

- Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế đã được hoàn trả hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế được hoàn nhỏ hơn số tiền thuế đã hoàn thì phải nộp tiền chậm nộp đối với số tiền thuế đã hoàn trả phải thu hồi kể từ ngày nhận được tiền hoàn trả từ ngân sách nhà nước;

- Trường hợp được nộp dần tiền thuế nợ quy định tại khoản 5 Điều 124 Luật Quản lý thuế 2019;

- Trường hợp không bị xử phạt vi phạm hành chính về quản lý thuế do hết thời hiệu xử phạt nhưng bị truy thu số tiền thuế thiếu quy định tại khoản 3 Điều 137 Luật Quản lý thuế 2019;

- Trường hợp không bị xử phạt vi phạm hành chính về quản lý thuế đối với hành vi quy định tại khoản 3 và khoản 4 Điều 142 Luật Quản lý thuế 2019;

- Cơ quan, tổ chức được cơ quan quản lý thuế ủy nhiệm thu thuế chậm chuyển tiền thuế, tiền chậm nộp, tiền phạt của người nộp thuế vào ngân sách nhà nước thì phải nộp tiền chậm nộp đối với số tiền chậm chuyển theo quy định.

Mức tính tiền chậm nộp thuế được xác định như thế nào?

Tại khoản 2 Điều 59 Luật Quản lý thuế 2019 có quy định mức tính tiền chậm nộp và thời gian tính tiền chậm nộp thuế như sau:

Xử lý đối với việc chậm nộp tiền thuế

...

2. Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp được quy định như sau:

a) Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

b) Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp quy định tại khoản 1 Điều này đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

....

Như vậy, mức tiền chậm nộp thuế được xác định bằng 0,03%/ngày tính trên số tiền thuế chậm nộp.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Người có giấy phép lái xe hạng A2 được điều khiển loại xe nào từ 01/01/2025?

- Địa chỉ Học viện Tòa án ở đâu? Học viện Tòa án có mã trường là gì?

- Lịch âm 2025, Lịch vạn niên 2025, Lịch 2025: Chi tiết, đầy đủ nhất cả năm 2025?

- Khi nào chứng thư thẩm định giá hết hạn? Chứng thư thẩm định giá không bắt buộc cập nhật vào CSDL quốc gia trong trường hợp nào?

- Thời hạn bình ổn giá hàng hóa dịch vụ bao lâu? Gia hạn thời gian bình ổn giá hàng hóa dịch vụ được không?