Sửa đổi quy định về tỷ lệ về khả năng chi trả, trường hợp tổ chức tài chính vi mô có nguy cơ mất khả năng chi trả, mất khả năng chi trả từ ngày 01/7/2024 (Hình ảnh từ Internet)

Ngày 28/6/2024, Thống đốc Ngân hàng Nhà nước Việt Nam ban hành Thông tư 24/2024/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư 33/2015/TT-NHNN quy định các tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tài chính vi mô.

Tại Điều 8 Thông tư 33/2015/TT-NHNN (sửa đổi bởi khoản 4 Điều 1 Thông tư 24/2024/TT-NHNN) quy định tỷ lệ về khả năng chi trả, trường hợp tổ chức tài chính vi mô có nguy cơ mất khả năng chi trả, mất khả năng chi trả như sau:

- Tổ chức tài chính vi mô phải duy trì thường xuyên tỷ lệ về khả năng chi trả tối thiểu bằng 20%.

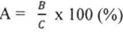

- Tỷ lệ về khả năng chi trả được xác định bằng công thức sau đây:

Trong đó:

A: là tỷ lệ về khả năng chi trả.

B: tiền mặt, số dư tài khoản thanh toán của tổ chức tài chính vi mô mở tại Ngân hàng Nhà nước; tiền gửi của tổ chức tài chính vi mô tại các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (nếu có).

C: tổng số dư tiền gửi tự nguyện của khách hàng.

- Cách xác định cụ thể tỷ lệ về khả năng chi trả theo hướng dẫn tại Phụ lục số 02 kèm theo Thông tư 33/2015/TT-NHNN.

|

Phụ lục số 02 |

- Tổ chức tài chính vi mô có nguy cơ mất khả năng chi trả khi thiếu hụt tổng các khoản: tiền mặt, số dư tài khoản thanh toán của tổ chức tài chính vi mô mở tại Ngân hàng Nhà nước, tiền gửi của tổ chức tài chính vi mô tại các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài ở mức 20% trở lên tại thời điểm tính toán tỷ lệ khả năng chi trả dẫn đến không duy trì được tỷ lệ khả năng chi trả quy định tại Thông tư 33/2015/TT-NHNN trong thời gian 30 ngày liên tục.

- Tổ chức tài chính vi mô mất khả năng chi trả khi không có khả năng thực hiện thanh toán nghĩa vụ nợ trong thời gian 01 tháng kể từ ngày đến hạn thanh toán.

- Khi có nguy cơ mất khả năng chi trả hoặc mất khả năng chi trả, tổ chức tài chính vi mô phải kịp thời báo cáo Ngân hàng Nhà nước về thực trạng, nguyên nhân, các biện pháp đã áp dụng, các biện pháp dự kiến áp dụng để khắc phục và các đề xuất, kiến nghị với Ngân hàng Nhà nước (nếu có).

Tại Điều 7 Thông tư 33/2015/TT-NHNN (sửa đổi bởi khoản 3 Điều 1 Thông tư 24/2024/TT-NHNN) quy định nội bộ về quản lý thanh khoản và việc cấp tín dụng đối với người thẩm định, xét duyệt cấp tín dụng tại tổ chức tài chính vi mô như sau:

- Căn cứ quy định tại Thông tư 33/2015/TT-NHNN các quy định hiện hành của Ngân hàng Nhà nước và thực tế hoạt động, Hội đồng thành viên của tổ chức tài chính vi mô phải ban hành quy định nội bộ về quản lý thanh khoản theo quy định tại khoản 2 Điều 7 Thông tư 33/2015/TT-NHNN; rà soát, sửa đổi, bổ sung định kỳ ít nhất một năm một lần nhằm quản lý hiệu quả, kịp thời khả năng thanh khoản của tổ chức tài chính vi mô.

- Quy định nội bộ về quản lý thanh khoản bao gồm những nội dung chủ yếu như sau:

+ Phân công cán bộ theo dõi việc bảo đảm khả năng chi trả của tổ chức tài chính vi mô;

+ Phương án thực hiện chi trả tiền gửi (tiền gửi tự nguyện và tiết kiệm bắt buộc) trong trường hợp không đảm bảo tỷ lệ về khả năng chi trả;

+ Các quy định về quản lý ngân quỹ, thu, chi, nguồn vốn hàng ngày và các quy định về việc nắm giữ các giấy tờ có giá dễ chuyển đổi thành tiền;

+ Thủ tục và giới hạn quản lý thanh khoản.

- Tổ chức tài chính vi mô phải sửa đổi, bổ sung quy định nội bộ cho phù hợp với khoản 2 Điều 7 Thông tư 33/2015/TT-NHNN trước ngày 31/12/2024.

- Trong thời hạn 10 ngày làm việc kể từ ngày ban hành hoặc sửa đổi, bổ sung quy định nội bộ về quản lý thanh khoản, tổ chức tài chính vi mô phải gửi trực tiếp hoặc qua đường bưu điện quy định nội bộ về quản lý thanh khoản cho Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng). Trường hợp quy định nội bộ sửa đổi, bổ sung, thay thế, tổ chức tài chính vi mô gửi văn bản báo cáo những nội dung sửa đổi, bổ sung kèm quy định nội bộ.

- Tổ chức tài chính vi mô thực hiện cấp tín dụng đối với đối tượng quy định tại điểm đ khoản 1 Điều 135 Luật Các tổ chức tín dụng 2024 như sau:

+ Ban hành quy định nội bộ về việc cấp tín dụng cho người thẩm định, xét duyệt cấp tín dụng tại tổ chức tài chính vi mô đảm bảo tuân thủ quy định hiện hành của Ngân hàng Nhà nước về tổng dư nợ cho vay đối với một khách hàng tài chính vi mô, các quy định của pháp luật có liên quan và gửi trực tiếp hoặc qua đường bưu điện quy định nội bộ nêu trên cho Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng);

+ Cấp tín dụng cho người thẩm định, xét duyệt cấp tín dụng tại tổ chức tài chính vi mô theo quy định nội bộ đã được ban hành;

+ Báo cáo cho chủ sở hữu, thành viên góp vốn khi phát sinh khoản cấp tín dụng cho các đối tượng quy định tại điểm đ khoản 1 Điều 135 Luật Các Tổ chức tín dụng 2024;

+ Báo cáo cho Ngân hàng Nhà nước các khoản cấp tín dụng cho các đối tượng quy định tại điểm đ khoản 1 Điều 135 Luật Các Tổ chức tín dụng 2024.

Xem thêm Thông tư 24/2024/TT-NHNN có hiệu lực kể từ ngày 01/7/2024.

Tô Quốc Trình