Thuế suất thuế nhập khẩu thông thường với hàng hóa Nhóm 68 từ ngày 15/7/2023

Từ ngày 15/7/2023, thuế suất thuế nhập khẩu thông thường áp dụng đối với đá mài dạng tương tự kim cương nhân tạo được quy định như thế nào? – Lê Giang (Khánh Hòa).

>> Thuế suất thuế nhập khẩu thông thường với hàng hóa Nhóm 29 từ ngày 15/7/2023 (phần 02)

>> Thuế suất thuế nhập khẩu thông thường với hàng hóa Nhóm 63 từ ngày 15/7/2023

1. Thuế suất thuế nhập khẩu thông thường với hàng hóa Nhóm 68 từ ngày 15/7/2023

Biểu thuế suất thuế nhập khẩu thông thường với hàng hóa Nhóm 68 (bao gồm đá nghiền, đá mài, đá mài dạng hình tròn và tương tự, không có cốt, dùng để nghiền, mài, đánh bóng, giũa hoặc cắt, đá mài hoặc đá đánh bóng bằng tay, và các phần của chúng, bằng đá tự nhiên, bằng các vật liệu mài tự nhiên hoặc nhân tạo đã được kết khối, hoặc bằng gốm, có hoặc không kèm theo các bộ phận bằng các vật liệu khác) được thực hiện theo phụ lục ban hành kèm theo Quyết định 15/2023/QĐ-TTg (bắt đầu có hiệu lực kể từ ngày 15/7/2023). Cụ thể như sau:

- Đá nghiền, đá mài khác, đá mài dạng hình tròn và dạng tương tự: Bằng kim cương tự nhiên hoặc kim cương nhân tạo đã được kết khối (mã hàng hóa 6804.21.00) mức thuế suất là 5%.

|

Tiện ích Tra cứu Mã HS |

Thuế suất thuế nhập khẩu thông thường với hàng hóa Nhóm 68 từ ngày 15/7/2023

(Ảnh minh họa - Nguồn từ Internet)

2. Thuế chống bán phá giá

Căn cứ Điều 12 Luật Thuế xuất khẩu, thuế nhập khẩu 2016, thuế chống bán phá giá được quy định như sau:

- Điều kiện áp dụng thuế chống bán phá giá:

+ Hàng hóa nhập khẩu bán phá giá tại Việt Nam và biên độ bán phá giá phải được xác định cụ thể;

+ Việc bán phá giá hàng hóa là nguyên nhân gây ra hoặc đe dọa gây ra thiệt hại đáng kể cho ngành sản xuất trong nước hoặc ngăn cản sự hình thành của ngành sản xuất trong nước.

- Nguyên tắc áp dụng thuế chống bán phá giá:

+ Thuế chống bán phá giá chỉ được áp dụng ở mức độ cần thiết, hợp lý nhằm ngăn ngừa hoặc hạn chế thiệt hại đáng kể cho ngành sản xuất trong nước;

+ Việc áp dụng thuế chống bán phá giá được thực hiện khi đã tiến hành điều tra và phải căn cứ vào kết luận điều tra theo quy định của pháp luật;

+ Thuế chống bán phá giá được áp dụng đối với hàng hóa bán phá giá vào Việt Nam;

+ Việc áp dụng thuế chống bán phá giá không được gây thiệt hại đến lợi ích kinh tế - xã hội trong nước.

- Thời hạn áp dụng thuế chống bán phá giá không quá 05 năm, kể từ ngày quyết định áp dụng có hiệu lực. Trường hợp cần thiết, quyết định áp dụng thuế chống bán phá giá có thể được gia hạn.

3. Thuế chống trợ cấp

Căn cứ Điều 13 Luật Thuế xuất khẩu, thuế nhập khẩu 2016, thuế chống trợ cấp được quy định như sau:

- Điều kiện áp dụng thuế chống trợ cấp:

+ Hàng hóa nhập khẩu được xác định có trợ cấp theo quy định pháp luật;

+ Hàng hóa nhập khẩu là nguyên nhân gây ra hoặc đe dọa gây ra thiệt hại đáng kể cho ngành sản xuất trong nước hoặc ngăn cản sự hình thành của ngành sản xuất trong nước.

- Nguyên tắc áp dụng thuế chống trợ cấp:

+ Thuế chống trợ cấp chỉ được áp dụng ở mức độ cần thiết, hợp lý nhằm ngăn ngừa hoặc hạn chế thiệt hại đáng kể cho ngành sản xuất trong nước;

+ Việc áp dụng thuế chống trợ cấp được thực hiện khi đã tiến hành điều tra và phải căn cứ vào kết luận điều tra theo quy định của pháp luật;

+ Thuế chống trợ cấp được áp dụng đối với hàng hóa được trợ cấp nhập khẩu vào Việt Nam;

+ Việc áp dụng thuế chống trợ cấp không được gây thiệt hại đến lợi ích kinh tế - xã hội trong nước.

- Thời hạn áp dụng thuế chống trợ cấp không quá 05 năm, kể từ ngày quyết định áp dụng có hiệu lực. Trường hợp cần thiết, quyết định áp dụng thuế chống trợ cấp có thể được gia hạn.

4. Thuế tự vệ

Căn cứ Điều 14 Luật Thuế xuất khẩu, thuế nhập khẩu 2016, thuế tự vệ được quy định như sau:

- Điều kiện áp dụng thuế tự vệ:

+ Khối lượng, số lượng hoặc trị giá hàng hóa nhập khẩu gia tăng đột biến một cách tuyệt đối hoặc tương đối so với khối lượng, số lượng hoặc trị giá của hàng hóa tương tự hoặc hàng hóa cạnh tranh trực tiếp được sản xuất trong nước;

+ Việc gia tăng khối lượng, số lượng hoặc trị giá hàng hóa nhập khẩu quy định tại điểm a khoản này gây ra hoặc đe doạ gây ra thiệt hại nghiêm trọng cho ngành sản xuất hàng hóa tương tự hoặc hàng hóa cạnh tranh trực tiếp trong nước hoặc ngăn cản sự hình thành của ngành sản xuất trong nước.

- Nguyên tắc áp dụng thuế tự vệ:

+ Thuế tự vệ được áp dụng trong phạm vi và mức độ cần thiết nhằm ngăn ngừa hoặc hạn chế thiệt hại nghiêm trọng cho ngành sản xuất trong nước và tạo điều kiện để ngành sản xuất đó nâng cao khả năng cạnh tranh;

+ Việc áp dụng thuế tự vệ phải căn cứ vào kết luận điều tra, trừ trường hợp áp dụng thuế tự vệ tạm thời;

+ Thuế tự vệ được áp dụng trên cơ sở không phân biệt đối xử và không phụ thuộc vào xuất xứ hàng hóa.

- Thời hạn áp dụng thuế tự vệ không quá 04 năm, bao gồm cả thời gian áp dụng thuế tự vệ tạm thời. Thời hạn áp dụng thuế tự vệ có thể được gia hạn không quá 06 năm tiếp theo, với điều kiện vẫn còn thiệt hại nghiêm trọng hoặc nguy cơ gây ra thiệt hại nghiêm trọng cho ngành sản xuất trong nước và có bằng chứng chứng minh rằng ngành sản xuất đó đang điều chỉnh để nâng cao khả năng cạnh tranh.

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

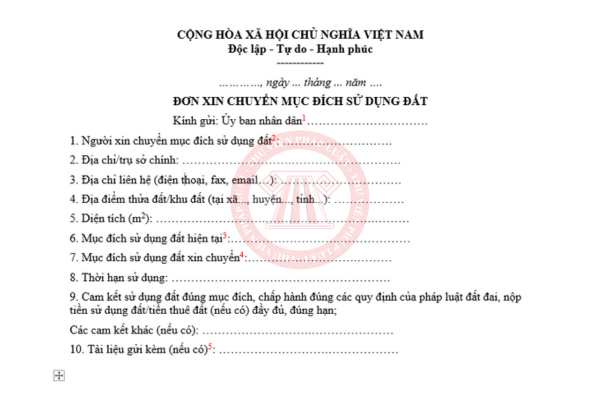

- Mẫu 02 đơn chuyển mục đích sử dụng đất mới nhất

- 13:29 15/08/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Luật Kinh doanh bất động sản và các văn bản hướng dẫn năm 2024

- 18:28 14/08/2024

-

- Mẫu Đơn xin tách thửa đất, hợp thửa đất mới nhất năm 2024 và hướng dẫn chi tiết cách viết đơn

- 09:34 15/08/2024

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- Quy chuẩn kỹ thuật quốc gia QCVN 10:2024/BXD về xây dựng công trình đảm bảo tiếp cận sử dụng

- 17:06 15/08/2024

-

- 03 trường hợp được hoàn thuế thu nhập cá nhân

- 17:30 09/12/2024

Cùng chuyên mục

-

- 03 trường hợp hộ kinh doanh dạy thêm được miễn lệ phí môn bài16:23 06/02/2025

-

- Mẫu 08/UQ-QTT-TNCN giấy uỷ quyền quyết toán thuế TNCN năm 202507:58 06/02/2025

-

- Tổng hợp mẫu sổ kế toán theo Thông tư 200 mới nhất hiện nay16:41 05/02/2025

-

.png)

- Tổng hợp mẫu chứng từ kế toán theo Thông tư 20016:12 05/02/2025

-

- Mẫu đề nghị khôi phục mã số thuế mới nhất17:25 05/02/2025

-

- Mẫu văn bản đề nghị cấp lại giấy chứng nhận đăng ký thuế 202508:10 05/02/2025

-

- Mẫu giấy ủy quyền đăng ký thuế 202515:18 04/02/2025