Hướng dẫn thực hiện chuẩn mực kế toán số 17 - Thuế thu nhập doanh nghiệp (Phần 13)

PHÁP LUẬT DOANH NGHIỆP tiếp tục hướng dẫn thực hiện chuẩn mực kế toán số 17 - Thuế thu nhập doanh nghiệp qua bài viết sau đây:

>> Hướng dẫn thực hiện chuẩn mực kế toán số 17 - Thuế thu nhập doanh nghiệp (Phần 12)

>> Hướng dẫn thực hiện chuẩn mực kế toán số 17 - Thuế thu nhập doanh nghiệp (Phần 11)

Tại Phần 12 của bài viết đã trình bày 02 nội dung về bù trừ theo Chuẩn mực số 17 - Thuế thu nhập doanh nghiệp (ban hành và công bố theo Quyết định 12/2005/QĐ-BTC về sáu (06) chuẩn mực kế toán Việt Nam (đợt 4) của Bộ trưởng Bộ Tài chính), sau đây là các nội dung tiếp theo về bù trừ của nội dung chuẩn mực kế toán số 17 - Thuế thu nhập doanh nghiệp:

2. Nội dung chuẩn mực kế toán số 17 - Thuế thu nhập doanh nghiệp

...

2.14. Bù trừ

...

2.14.3. Bù trừ tài sản thuế thu nhập hoãn lại với thuế thu nhập hoãn lại phải trả của cùng đơn vị chịu thuế

Để tránh phải hoàn nhập từng khoản chênh lệch tạm thời, Chuẩn mực này cho phép doanh nghiệp được bù trừ tài sản thuế thu nhập hoãn lại với thuế thu nhập hoãn lại phải trả của cùng đơn vị chịu thuế khi chúng liên quan tới thuế thu nhập doanh nghiệp phải nộp tại cùng một cơ quan thuế và doanh nghiệp có quyền hợp pháp để bù trừ tài sản thuế thu nhập hiện hành với thuế thu nhập hiện hành phải nộp.

|

Toàn văn File Word Thông tư hướng dẫn chế độ kế toán năm 2023 |

Hướng dẫn thực hiện chuẩn mực kế toán số 17 - Thuế thu nhập doanh nghiệp (Phần 13) (Ảnh minh họa - Nguồn từ Internet)

2.14.4. Bù trừ trên cơ sở thuần chỉ cho một số năm nhất định

Trong một số trường hợp, doanh nghiệp được quyền bù trừ trên cơ sở thuần chỉ cho một số năm nhất định. Trường hợp này, doanh nghiệp phải trình bày biểu thời gian bù trừ chi tiết để xem xét liệu thuế thu nhập hoãn lại phải trả có làm tăng các khoản thanh toán thuế trong cùng một kỳ mà một tài sản thuế thu nhập hoãn lại của một đơn vị chịu thuế khác sẽ làm giảm các khoản thanh toán của đơn vị chịu thuế thứ hai.

2.15. Chi phí thuế

Chi phí (hoặc thu nhập) thuế thu nhập liên quan đến lãi hoặc lỗ từ các hoạt động kinh doanh thông thường phải được trình bày trên Báo cáo kết quả hoạt động kinh doanh.

2.16. Chênh lệch tỷ giá từ thuế thu nhập hoãn lại phải trả ở nước ngoài hoặc tài sản thuế thu nhập hoãn lại ở nước ngoài

Chuẩn mực kế toán số 10 “ảnh hưởng của việc thay đổi tỷ giá hối đoái” quy định một số khoản chênh lệch tỷ giá hối đoái phải được hạch toán vào thu nhập hoặc chi phí nhưng không quy định cụ thể về trình bày các khoản chênh lệch này trên Báo cáo kết quả hoạt động kinh doanh. Do đó, chênh lệch tỷ giá từ thuế thu nhập hoãn lại phải trả ở nước ngoài hoặc tài sản thuế thu nhập hoãn lại ở nước ngoài được ghi nhận vào Báo cáo kết quả hoạt động kinh doanh và các chênh lệch này có thể được phân loại là chi phí (hoặc thu nhập) thuế thu nhập hoãn lại nếu việc trình bày này được coi là dễ hiểu cho người sử dụng báo cáo tài chính.

2.17. Thuyết minh

2.17.1. Trình bày các thành phần chủ yếu của chi phí thuế thu nhập doanh nghiệp

Các thành phần chủ yếu của chi phí (hoặc thu nhập) thuế thu nhập doanh nghiệp phải được trình bày riêng biệt.

2.17.2. Thành phần chủ yếu của chi phí (hoặc thu nhập) thuế thu nhập

Các thành phần chủ yếu của chi phí (hoặc thu nhập) thuế thu nhập gồm:

- Chi phí (hoặc thu nhập) thuế thu nhập hiện hành;

- Các điều chỉnh trong năm cho thuế thu nhập hiện hành của các năm trước;

- Khoản chi phí (hoặc thu nhập) thuế thu nhập hoãn lại liên quan đến việc hình thành và hoàn nhập các chênh lệch tạm thời;

- Khoản chi phí (hoặc thu nhập) thuế thu nhập hoãn lại liên quan đến việc thay đổi thuế suất hoặc qui định các loại thuế mới;

- Khoản lợi ích phát sinh từ một khoản lỗ tính thuế chưa được ghi nhận trước đây, một khoản ưu đãi thuế hoặc chênh lệch tạm thời của các năm trước được dùng để giảm chi phí thuế thu nhập hiện hành;

- Khoản lợi ích từ lỗ tính thuế chưa được ghi nhận trước đây, từ các ưu đãi thuế hoặc chênh lệch tạm thời của các năm trước được dùng để giảm chi phí thuế thu nhập hoãn lại;

- Chi phí thuế thu nhập hoãn lại phát sinh từ việc ghi giảm, hay hoàn nhập của khoản ghi giảm năm trước, của tài sản thuế thu nhập hoãn lại được đề cập tại Mục 2.9.7 Phần 10 của bài viết.

Quý khách hàng xem tiếp >> Hướng dẫn thực hiện chuẩn mực kế toán số 17 - Thuế thu nhập doanh nghiệp (Phần 14)

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

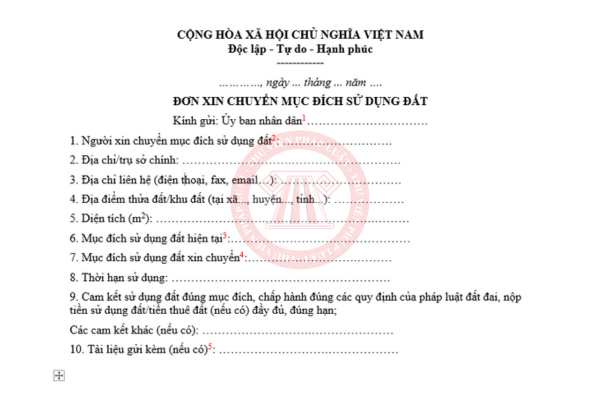

- Mẫu 02 đơn chuyển mục đích sử dụng đất mới nhất

- 13:29 15/08/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Luật Kinh doanh bất động sản và các văn bản hướng dẫn năm 2024

- 18:28 14/08/2024

-

- Mẫu Đơn xin tách thửa đất, hợp thửa đất mới nhất năm 2024 và hướng dẫn chi tiết cách viết đơn

- 09:34 15/08/2024

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- Quy chuẩn kỹ thuật quốc gia QCVN 10:2024/BXD về xây dựng công trình đảm bảo tiếp cận sử dụng

- 17:06 15/08/2024

Cùng chuyên mục

-

- 03 trường hợp hộ kinh doanh dạy thêm được miễn lệ phí môn bài16:23 06/02/2025

-

- Mẫu 08/UQ-QTT-TNCN giấy uỷ quyền quyết toán thuế TNCN năm 202507:58 06/02/2025

-

- Tổng hợp mẫu sổ kế toán theo Thông tư 200 mới nhất hiện nay16:41 05/02/2025

-

.png)

- Tổng hợp mẫu chứng từ kế toán theo Thông tư 20016:12 05/02/2025

-

- Mẫu đề nghị khôi phục mã số thuế mới nhất17:25 05/02/2025

-

- Mẫu văn bản đề nghị cấp lại giấy chứng nhận đăng ký thuế 202508:10 05/02/2025

-

- Mẫu giấy ủy quyền đăng ký thuế 202515:18 04/02/2025

-

- Đã có văn bản sửa đổi, bổ sung quy trình hoàn thuế năm 202509:36 04/02/2025

-

- Mẫu tờ khai điều chỉnh bổ sung thông tin đăng ký thuế 202508:32 04/02/2025