Hướng dẫn kê khai bổ sung lệ phí môn bài chi tiết trên HTKK mới nhất năm 2025?

Hướng dẫn kê khai bổ sung lệ phí môn bài chi tiết trên phần mềm HTKK mới nhất năm 2025?

Căn cứ theo quy định tại Điều 47 Luật Quản lý thuế 2019, khi phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai, sót thì được khai bổ sung hồ sơ khai thuế trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

Theo đó, khi phát sinh các lỗi, các trường hợp kê khai thiếu sau khi đã nộp tờ khai thuế môn bài thì người nộp thuế có thực hiện nộp tờ khai bổ sung tờ khai thuế môn bài. Dưới đây cách hướng dẫn kê khai bổ sung lệ phí môn bài chi tiết trên phần mềm HTKK:

Trước hết, người nộp thuế khai bổ sung khi đã thực hiện khai tờ khai thuế môn bài lần đầu. Xem chi tiết Hướng dẫn cách lập tờ khai thuế môn bài online trên phần mềm HTKK.

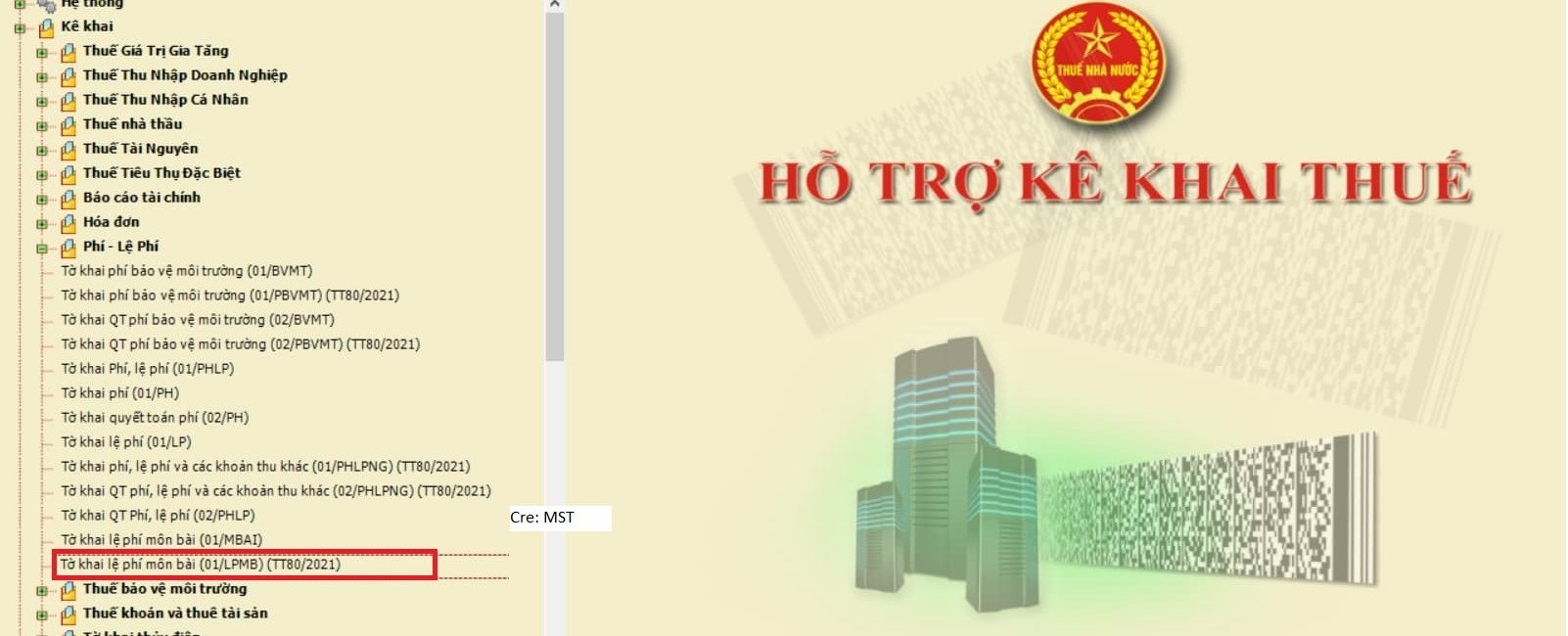

Bước 1: Đăng nhập tài khoản HTKK => Chọn Tờ khai lệ phí môn bài theo TT80/2021

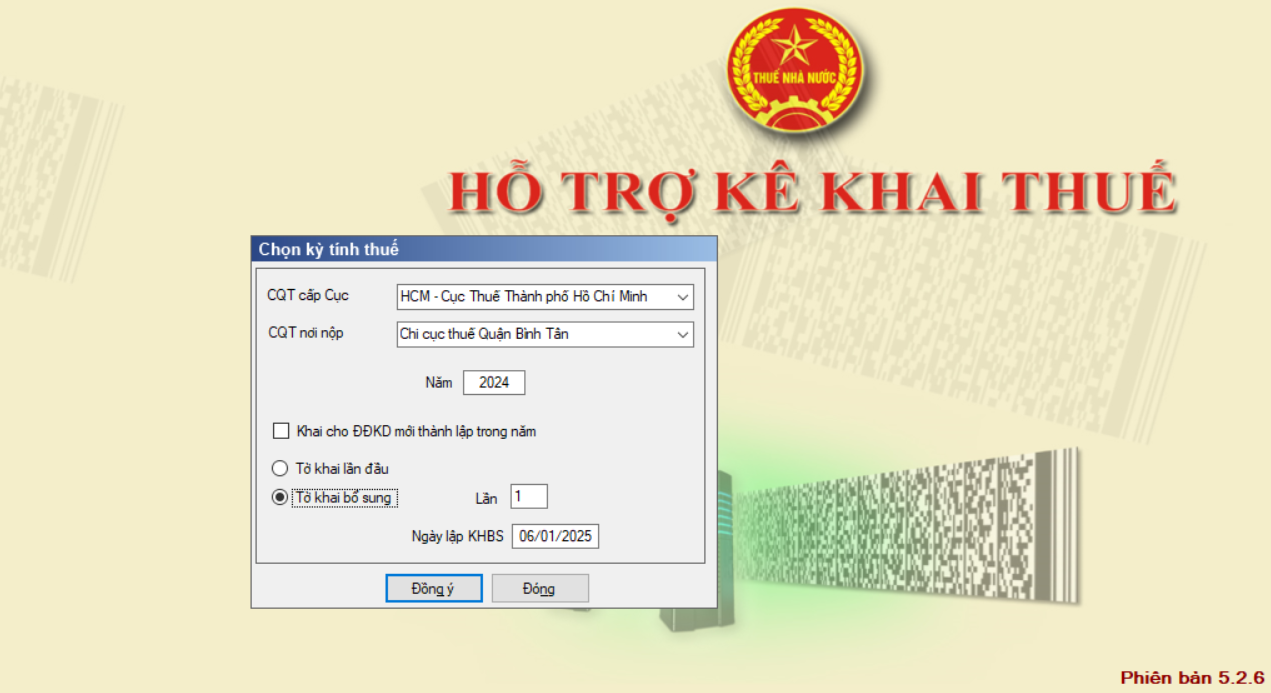

Bước 2: Tại tab [Chọn kỳ khai thuế] chọn Tờ khai bổ sung

Lưu ý: Kỳ kê khai lệ phí môn bài là 2024.

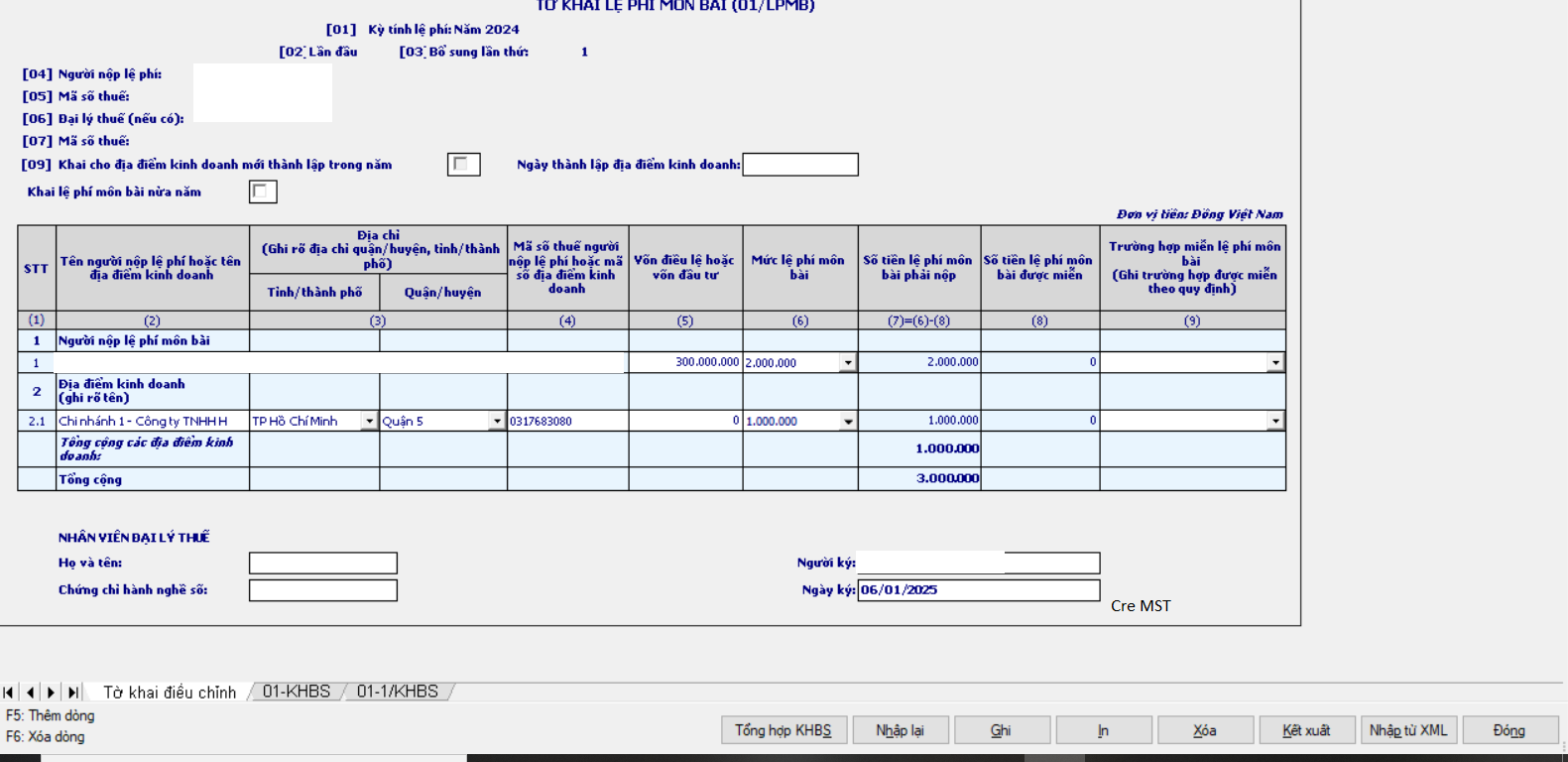

Bước 3: Thực hiện điền các thông tin sai sót, thiếu so với tờ khai lần đầu.

Ví dụ: Trường hợp Tờ khai lần đầu chỉ kê khai lệ phí môn bài cho chi nhánh 1 và chưa kê khai lệ phí môn bài chi nhánh 2 thì bổ sung kê khai lệ phí môn bài chi nhánh 2 tại [Tờ khai điều chỉnh]

Lưu ý: Người nộp thuế nhấn ghi để lưu lại các thông tin đã nhập.

Trường hợp người nộp thuế khai bổ sung sau khi đã hết thời hạn nộp tờ khai và mức nộp lệ phí môn bài, hệ thống sẽ tự động tính số tiền thuế môn bài chậm nộp và ngày chậm nộp, tuy nhiên người nộp cần kiểm tra lại số ngày chậm nộp và tiền chậm nộp để điều chỉnh cho phù hợp với tình hình thực tế.

Sau khi hoàn thành tờ khai bổ sung thì người nộp thuế chọn Kết xuất XML và nộp tờ khai.

Hướng dẫn kê khai bổ sung lệ phí môn bài chi tiết trên HTKK mới nhất năm 2025?

Bậc thuế môn bài 2025 phải nộp quy định như thế nào?

(1) Bậc thuế môn bài 2025 đối với tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ:

Căn cứ tại khoản 1 Điều 4 Nghị định 139/2016/NĐ-CP được hướng dẫn bởi khoản 1 Điều 4 Thông tư 302/2016/TT-BTC về lệ phí môn bài, mức thu lệ phí môn bài đối với tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ theo đó bậc thuế môn bài năm 2025 của tổ chức này được quy định cụ thể như sau:

Bậc thuế | Căn cứ thu | Mức thu |

1 | Tổ chức có vốn điều lệ hoặc vốn đầu tư trên 10 tỷ đồng | 03 triệu đồng/năm |

2 | Tổ chức có vốn điều lệ hoặc vốn đầu tư từ 10 tỷ đồng trở xuống | 02 triệu đồng/năm |

3 | Chi nhánh, địa điểm kinh doanh, đơn vị sự nghiệp, tổ chức kinh tế khác | 01 triệu đồng/năm |

Lưu ý:

- Mức thu lệ phí môn bài đối với các tổ chức trên căn cứ vào vốn điều lệ ghi trong giấy chứng nhận đăng ký kinh doanh hoặc ghi trong giấy chứng nhận đăng ký doanh nghiệp hoặc ghi trong điều lệ hợp tác xã.

Trường hợp không có vốn điều lệ thì căn cứ vào vốn đầu tư ghi trong giấy chứng nhận đăng ký đầu tư hoặc văn bản quyết định chủ trương đầu tư.

- Tổ chức nêu tại bậc 1 và 2 nếu có thay đổi vốn điều lệ hoặc vốn đầu tư thì căn cứ để xác định mức thu lệ phí môn bài là vốn điều lệ hoặc vốn đầu tư của năm trước liền kề năm tính lệ phí môn bài.

- Trường hợp vốn điều lệ hoặc vốn đầu tư được ghi trong giấy chứng nhận đăng ký kinh doanh hoặc giấy chứng nhận đăng ký đầu tư bằng ngoại tệ thì quy đổi ra tiền đồng Việt Nam để làm căn cứ xác định mức lệ phí môn bài theo tỷ giá mua vào của ngân hàng thương mại, tổ chức tín dụng nơi người nộp lệ phí môn bài mở tài khoản tại thời điểm người nộp lệ phí môn bài nộp tiền vào ngân sách nhà nước.

(2) Bậc thuế môn bài 2025 đối với cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ như sau:

Căn cứ khoản 2 Điều 4 Nghị định 139/2016/NĐ-CP được hướng dẫn bởi khoản 2 Điều 4 Thông tư 302/2016/TT-BTC và sửa đổi bởi khoản 3 Điều 1 Thông tư 65/2020/TT-BTC về mức thu lệ phí môn bài đối với cá nhân, hộ kinh doanh hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ theo đó bậc thuế môn bài năm 2025 của đối tượng này được quy định cụ thể như sau:

Bậc thuế | Doanh thu | Mức nộp |

1 | Trên 500 triệu đồng/năm | 01 triệu đồng/năm |

2 | Trên 300 đến 500 triệu đồng/năm | 500.000 đồng/năm |

3 | Trên 100 đến 300 triệu đồng/năm | 300.000 đồng/năm |

Lưu ý:

Doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình, địa điểm mới ra kinh doanh của hộ kinh doanh như sau:

- Doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình (trừ cá nhân cho thuê tài sản) là tổng doanh thu tính thuế thu nhập cá nhân năm trước liền kề của hoạt động sản xuất, kinh doanh (không bao gồm hoạt động cho thuê tài sản) của các địa điểm kinh doanh theo quy định tại Thông tư 92/2015/TT-BTC.

- Cá nhân, nhóm cá nhân, hộ gia đình đã giải thể, tạm ngừng sản xuất, kinh doanh sau đó ra kinh doanh trở lại không xác định được doanh thu của năm trước liền kề thì doanh thu làm cơ sở xác định mức thu lệ phí môn bài là doanh thu của năm tính thuế của cơ sở sản xuất, kinh doanh cùng quy mô, địa bàn, ngành nghề theo quy định tại Thông tư 92/2015/TT-BTC.

- Doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân có hoạt động cho thuê tài sản là doanh thu tính thuế thu nhập cá nhân của các hợp đồng cho thuê tài sản của năm tính thuế.

Trường hợp cá nhân phát sinh nhiều hợp đồng cho thuê tài sản tại một địa điểm thì doanh thu để làm căn cứ xác định mức thu lệ phí môn bài cho địa điểm đó là tổng doanh thu từ các hợp đồng cho thuê tài sản của năm tính thuế.

Trường hợp cá nhân phát sinh cho thuê tài sản tại nhiều địa điểm thì doanh thu để làm căn cứ xác định mức thu lệ phí môn bài cho từng địa điểm là tổng doanh thu từ các hợp đồng cho thuê tài sản của các địa điểm của năm tính thuế, bao gồm cả trường hợp tại một địa điểm có phát sinh nhiều hợp đồng cho thuê tài sản.

Trường hợp hợp đồng cho thuê tài sản kéo dài trong nhiều năm thì nộp lệ phí môn bài theo từng năm tương ứng với số năm cá nhân, nhóm cá nhân, hộ gia đình khai nộp thuế giá trị gia tăng, thuế thu nhập cá nhân.

Trường hợp cá nhân, nhóm cá nhân, hộ gia đình khai nộp thuế giá trị gia tăng, thuế thu nhập cá nhân một lần đối với hợp đồng cho thuê tài sản kéo dài trong nhiều năm thì chỉ nộp lệ phí môn bài của một năm.

- Cá nhân, nhóm cá nhân, hộ gia đình, địa điểm sản xuất, kinh doanh (thuộc trường hợp không được miễn lệ phí môn bài) nếu ra sản xuất kinh doanh trong 06 tháng đầu năm thì nộp mức lệ phí môn bài cả năm, nếu ra sản xuất kinh doanh trong 06 tháng cuối năm thì nộp 50% mức lệ phí môn bài của cả năm.

(3) Trường hợp đặc biệt:

Ngoài ra còn có một số trường hợp cụ thể về mức thu lệ phí môn bài được quy định tại khoản 3 Điều 4 Nghị định 139/2016/NĐ-CP sửa đổi bởi điểm b khoản 2 Điều 1 Nghị định 22/2020/NĐ-CP như sau:

- Tổ chức, chi nhánh, văn phòng đại diện, địa điểm kinh doanh (thuộc trường hợp không được miễn lệ phí môn bài trong năm đầu thành lập hoặc ra hoạt động sản xuất, kinh doanh) được thành lập, được cấp đăng ký thuế và mã số thuế, mã số doanh nghiệp trong thời gian của 6 tháng đầu năm thì nộp mức lệ phí môn bài cả năm;

Nếu thành lập, được cấp đăng ký thuế và mã số thuế, mã số doanh nghiệp trong thời gian 6 tháng cuối năm thì nộp 50% mức lệ phí môn bài cả năm.

- Doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh (bao gồm cả chi nhánh, văn phòng đại diện, địa điểm kinh doanh) khi hết thời gian được miễn lệ phí môn bài (năm thứ tư kể từ năm thành lập doanh nghiệp): Trường hợp kết thúc trong thời gian 6 tháng đầu năm nộp mức lệ phí môn bài cả năm, trường hợp kết thúc trong thời gian 6 tháng cuối năm nộp 50% mức lệ phí môn bài cả năm.

- Người nộp lệ phí môn bài đang hoạt động có văn bản gửi cơ quan thuế quản lý trực tiếp hoặc cơ quan đăng ký kinh doanh về việc tạm ngừng hoạt động sản xuất, kinh doanh trong năm dương lịch (từ ngày 01 tháng 01 đến ngày 31 tháng 12) không phải nộp lệ phí môn bài năm tạm ngừng kinh doanh với điều kiện: văn bản xin tạm ngừng hoạt động sản xuất, kinh doanh gửi cơ quan thuế hoặc cơ quan đăng ký kinh doanh trước thời hạn phải nộp lệ phí theo quy định (ngày 30 tháng 01 hàng năm) và chưa nộp lệ phí môn bài của năm xin tạm ngừng hoạt động sản xuất, kinh doanh.

Trường hợp tạm ngừng hoạt động sản xuất, kinh doanh không đảm bảo điều kiện nêu trên thì nộp mức lệ phí môn bài cả năm.

- Văn bản xin tạm ngừng hoạt động sản xuất, kinh doanh gửi cơ quan thuế hoặc cơ quan đăng ký kinh doanh trước thời hạn phải nộp lệ phí theo quy định (ngày 30/01 hàng năm) và chưa nộp lệ phí môn bài của năm xin tạm ngừng hoạt động sản xuất, kinh doanh.

- Trường hợp tạm ngừng hoạt động sản xuất, kinh doanh không đảm bảo điều kiện nêu trên thì nộp mức lệ phí môn bài cả năm.

- Miễn thuế môn bài có phải nộp Tờ khai không? Mẫu Tờ khai miễn thuế môn bài năm 2024?

- Sổ kế toán chi tiết theo dõi các khoản đầu tư vào công ty liên doanh dùng để làm gì?

- Doanh nghiệp đăng ký sử dụng hóa đơn điện tử bán tài sản công thông qua đâu?

- Công khai mức thu tiền học thêm trước khi tuyển sinh dạy thêm ngoài nhà trường bằng hình thức nào từ 14/02/2025? Thời điểm xuất hóa đơn thu học phí là khi nào?

- Từ 2025, phạt tới 10 triệu đồng khi chân chống quệt xuống đường để phát ra âm thanh, tia lửa?

- Số thuế giá trị gia tăng phải nộp theo phương pháp khấu trừ thuế được tính thế nào theo Luật Thuế GTGT 2024?

- Kiểm tra tình trạng tờ khai thuế đã nộp cho cơ quan thuế ở đâu?

- Doanh nghiệp thành lập thêm địa điểm kinh doanh có phải nộp hồ sơ khai thuế môn bài không?

- Tài khoản 133 có bao nhiêu tài khoản cấp 2?

- Quyết định 09/2024/QĐ-KTNN về danh mục hồ sơ kiểm toán của Kiểm toán nhà nước?