Chấm dứt hiệu lực mã số thuế khi phá sản có phải kiểm tra quyết toán thuế không?

Chấm dứt hiệu lực mã số thuế khi phá sản có phải kiểm tra quyết toán thuế không?

Tại điểm g khoản 1 Điều 110 Luật Quản lý thuế 2019 có quy định về kiểm tra thuế tại trụ sở của người nộp thuế như sau:

Điều 110. Kiểm tra thuế tại trụ sở của người nộp thuế

1. Kiểm tra thuế tại trụ sở của người nộp thuế được thực hiện trong các trường hợp sau đây:

a) Trường hợp hồ sơ thuộc diện kiểm tra trước hoàn thuế; kiểm tra sau hoàn thuế đối với hồ sơ thuộc diện hoàn thuế trước;

b) Trường hợp quy định tại điểm b khoản 2 Điều 109 của Luật này;

c) Trường hợp kiểm tra sau thông quan tại trụ sở của người khai hải quan theo quy định của pháp luật về hải quan;

d) Trường hợp có dấu hiệu vi phạm pháp luật;

đ) Trường hợp được lựa chọn theo kế hoạch, chuyên đề;

e) Trường hợp theo kiến nghị của Kiểm toán nhà nước, Thanh tra nhà nước, cơ quan khác có thẩm quyền;

g) Trường hợp chia, tách, sáp nhập, hợp nhất, chuyển đổi loại hình doanh nghiệp, giải thể, chấm dứt hoạt động, cổ phần hóa, chấm dứt hiệu lực mã số thuế, chuyển địa điểm kinh doanh và các trường hợp kiểm tra đột xuất, kiểm tra theo chỉ đạo của cấp có thẩm quyền, trừ trường hợp giải thể, chấm dứt hoạt động mà cơ quan thuế không phải thực hiện quyết toán thuế theo quy định của pháp luật.

....

Tại khoản 1 Điều 72 Thông tư 80/2021/TT-BTC có quy định về kiểm tra tại trụ sở người nộp thuế như sau:

Điều 72. Kiểm tra tại trụ sở người nộp thuế

1. Các trường hợp kiểm tra tại trụ sở người nộp thuế, tần suất kiểm tra, thời gian gửi Quyết định kiểm tra được thực hiện theo điểm a, b, d, đ, e, g khoản 1, khoản 2 và khoản 3 Điều 110 Luật Quản lý thuế.

Các trường hợp giải thể, chấm dứt hoạt động không phải thực hiện quyết toán thuế nêu tại điểm g khoản 1 Điều 110 Luật Quản lý thuế:

a) Người nộp thuế thuộc diện nộp thuế thu nhập doanh nghiệp theo tỷ lệ % trên doanh thu bán hàng hóa, dịch vụ theo quy định của pháp luật về thuế thu nhập doanh nghiệp thực hiện giải thể, chấm dứt hoạt động.

b) Người nộp thuế giải thể, chấm dứt hoạt động nhưng kể từ thời điểm thành lập đến thời điểm giải thể, chấm dứt hoạt động, doanh nghiệp không phát sinh doanh thu, chưa sử dụng hóa đơn.

....

Tại Công văn 5818/TCT-KK năm 2023 có hướng dẫn về xử lý hồ sơ chấm dứt hiệu lực mã số thuế đối với doanh nghiệp tuyên bố phá sản như sau:

Căn cứ các quy định pháp lý nêu trên, trường hợp Công ty chấm dứt hiệu lực mã số thuế khi phá sản không thuộc trường hợp không phải kiểm tra quyết toán thuế theo quy định tại điểm g khoản 1 Điều 110 Luật Quản lý thuế số 38/2019/QH14. Do đó, để xử lý hồ sơ chấm dứt hiệu lực mã số thuế của Công ty đúng quy định, đề nghị Cục Thuế tỉnh có văn bản đề nghị Tòa án nhân dân tỉnh sử dụng hồ sơ, tài liệu của Công ty để thực hiện theo quy định tại khoản 2 Điều 19 Luật Quản lý thuế số 38/2019/QH14.

Như vậy, các trường hợp giải thể, chấm dứt hoạt động không phải thực hiện quyết toán thuế bao gồm:

- Người nộp thuế thuộc diện nộp thuế thu nhập doanh nghiệp theo tỷ lệ % trên doanh thu bán hàng hóa, dịch vụ theo quy định của pháp luật về thuế thu nhập doanh nghiệp thực hiện giải thể, chấm dứt hoạt động.

- Người nộp thuế giải thể, chấm dứt hoạt động nhưng kể từ thời điểm thành lập đến thời điểm giải thể, chấm dứt hoạt động, doanh nghiệp không phát sinh doanh thu, chưa sử dụng hóa đơn.

Như vậy, nếu công ty chấm dứt hiệu lực mã số thuế không thuộc các trường hợp trên khi phá sản thì sẽ phải kiểm tra quyết toán thuế.

Chấm dứt hiệu lực mã số thuế khi phá sản có phải kiểm tra quyết toán thuế không? (Hình từ Internet)

Hồ sơ chấm dứt hiệu lực mã số thuế gồm có những gì?

Tại Điều 14 Thông tư 105/2020/TT-BTC có quy định hồ sơ chấm dứt hiệu lực mã số thuế gồm có:

Trường hợp 1: Cá nhân đăng ký thuế trực tiếp với cơ quan thuế.

Hồ sơ gồm:

- Văn bản đề nghị chấm dứt hiệu lực mã số thuế

- Bản sao quyết định thu hồi Giấy chứng nhận đăng ký hộ kinh doanh.

- Một số giấy tờ khác liên quan đến chấm dứt hiệu lực mã sô thuế như:

+ Giấy chứng tử hoặc giấy báo tử hoặc các giấy tờ thay cho giấy báo tử theo quy định pháp luật về hộ tịch, hoặc quyết định của tòa án tuyên bố một người là đã chết, mất tích, mất năng lực hành vi dân sự.

+ Thông báo về việc người nộp thuế không hoạt động tại địa chỉ đã đăng ký.

+ Bản sao quyết định chia, bản sao hợp đồng hợp nhất, bản sao hợp đồng sáp nhập.

+ Bản sao quyết định hoặc thông báo của doanh nghiệp, hợp tác xã về chấm dứt hoạt động chi nhánh, văn phòng đại diện; bản sao quyết định thu hồi giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện của cơ quan nhà nước có thẩm quyền…

Trường hợp 2: Người nộp thuế đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh.

Hồ sơ gồm:

- Văn bản đề nghị chấm dứt hiệu lực mã số thuế

- Hồ sơ chấm dứt hiệu lực mã số thuế của doanh nghiệp, hợp tác xã bị chia, bị sáp nhập, bị hợp nhất: Bản sao quyết định chia, bản sao hợp đồng hợp nhất, bản sao hợp đồng sáp nhập.

- Hồ sơ chấm dứt hiệu lực mã số thuế của đơn vị phụ thuộc của doanh nghiệp và hợp tác xã là một trong các giấy tờ sau: Bản sao quyết định hoặc thông báo của doanh nghiệp, hợp tác xã về chấm dứt hoạt động chi nhánh, văn phòng đại diện; bản sao quyết định thu hồi giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện của cơ quan nhà nước có thẩm quyền.

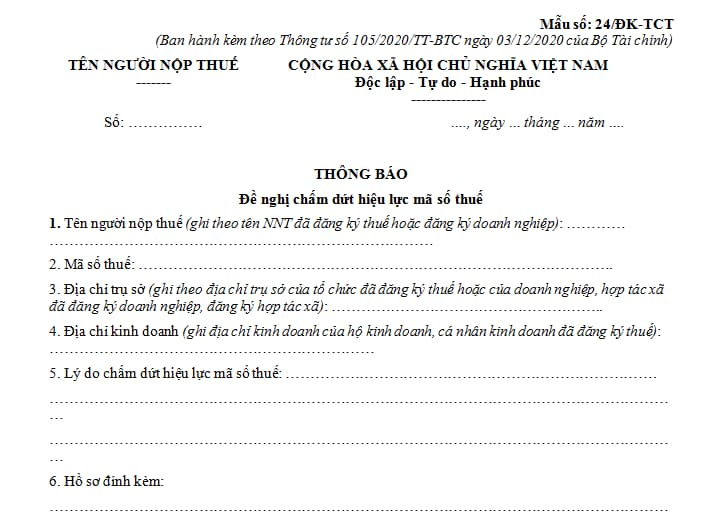

Mẫu thông báo đề nghị chấm dứt hiệu lực mã số thuế của doanh nghiệp tư nhân chấm dứt hoạt động kinh doanh mới nhất 2024?

Tại mẫu 24/ĐK-TCT ban hành kèm theo Thông tư 105/2020/TT-BTC có quy định mẫu thông báo đề nghị chấm dứt hiệu lực mã số thuế của doanh nghiệp tư nhân chấm dứt hoạt động kinh doanh như sau:

Xem chi tiết mẫu thông báo đề nghị chấm dứt hiệu lực mã số thuế của DNTN chấm dứt hoạt động kinh doanh mới nhất 2024 tại đây.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Đề thi minh họa lớp 10 môn Văn chuyên Trường Phổ thông Năng khiếu (có đáp án)?

- Hoàn tất xác thực KYC là gì? Cách xác minh KYC Pi Network 2025 chi tiết?

- Quy định về trọng điểm phòng không nhân dân từ 01/07/2025?

- 27 tháng 2 âm lịch là ngày mấy dương 2025? Chửi thề gây ảnh hưởng đến không khí trang nghiêm của lễ hội vào ngày 27 tháng 2 2025 âm lịch bị xử phạt bao nhiêu?

- Chiến tranh thế giới thứ nhất diễn ra từ năm nào đến năm nào?