Mẫu tờ khai thuế giá trị gia tăng đối với khoản thu từ học phí chính quy tại các cơ sở giáo dục công lập năm 2024?

Mẫu tờ khai thuế giá trị gia tăng đối với khoản thu từ học phí chính quy tại các cơ sở giáo dục công lập năm 2024?

Căn cứ Tiểu mục 1.4 Công văn 3078/CTHN-TTKT3 năm 2024 quy định về tờ khai thuế giá trị gia tăng đối với khoản thu từ học phí chính quy tại các cơ sở giáo dục công lập như sau:

1- Quy định về thuế Giá trị gia tăng

...

1.4. Quy định về tờ khai thuế GTGT

Việc kê khai, nộp thuế GTGT đối với khoản thu từ học phí chính quy tại các cơ sở giáo dục công lập được thực hiện theo các quy định sau:

- Đối với cơ sở giáo dục công lập tính thuế GTGT theo phương pháp khấu trừ:

+ Đối với kỳ tính thuế từ tháng 01/2013 đến tháng 12/2013: Kê khai theo Mẫu số 01/GTGT ban hành kèm theo Thông tư số 28/2011/TT-BTC ngày 28/02/2011 của Bộ Tài chính.

+ Đối với kỳ tính thuế từ Tháng 1/2014 đến tháng 12/2021 (hoặc Q4/2021): Kê khai theo Mẫu số 01/GTGT ban hành kèm theo Thông tư số 156/2013/TT-BTC ngày 06/11/2013 của Bộ Tài chính.

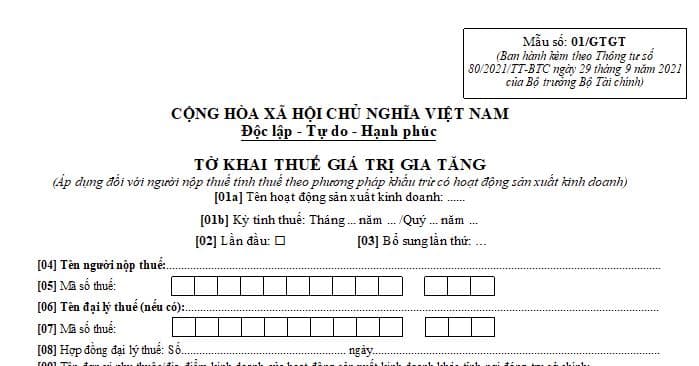

+ Đối với kỳ tính thuế từ tháng 01/2022 (hoặc Q1/2022) đến nay: Kê khai theo Mẫu số 01/GTGT ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính.

- Đối với cơ sở giáo dục công lập tính thuế GTGT theo phương pháp trực tiếp trên doanh thu:

+ Đối với kỳ tính thuế từ tháng 01/2013 đến tháng 12/2013: Kê khai theo Mẫu số 04/GTGT ban hành kèm theo Thông tư số 28/2011/TT-BTC ngày 28/02/2011 của Bộ Tài chính.

+ Đối với kỳ tính thuế từ Tháng 1/2014 đến tháng 12/2021 (hoặc Q4/2021): Kê khai theo Mẫu số 04/GTGT ban hành kèm theo Thông tư số 156/2013/TT-BTC ngày 06/11/2013 của Bộ Tài chính.

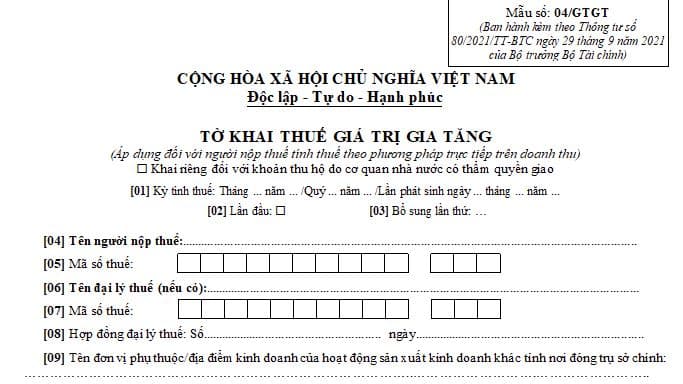

+ Đối với kỳ tính thuế từ tháng 01/2022 (hoặc Q1/2022) đến nay: Kê khai theo Mẫu số 04/GTGT ban hành kèm theo Thông tư số 80/2021/TT-BTC ngày 29 tháng 9 năm 2021 của Bộ trưởng Bộ Tài chính.

Như vậy, các cơ sở giáo dục công lập khai thuế giá trị gia tăng đối với khoản thu từ học phí chính quy năm 2024 theo Mẫu tờ khai thuế giá trị gia tăng quy định tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC, cụ thể như sau:

- Đối với cơ sở giáo dục công lập tính thuế giá trị gia tăng theo phương pháp khấu trừ: áp dụng Mẫu số 01/GTGT tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC.

- Đối với cơ sở giáo dục công lập tính thuế giá trị gia tăng theo phương pháp trực tiếp trên doanh thu: áp dụng Mẫu số 04/GTGT tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC.

Tải về Mẫu tờ khai thuế giá trị gia tăng đối với cơ sở giáo dục công lập tính thuế giá trị gia tăng theo phương pháp khấu trừ tại đây.

Tải về Mẫu tờ khai thuế giá trị gia tăng đối với cơ sở giáo dục công lập tính thuế giá trị gia tăng theo phương pháp trực tiếp trên doanh thu tại đây.

Mẫu tờ khai thuế giá trị gia tăng đối với khoản thu từ học phí chính quy tại các cơ sở giáo dục công lập năm 2024? (Hình từ Internet)

Đối tượng nào được áp dụng phương pháp khấu trừ thuế giá trị gia tăng?

Căn cứ khoản 2 Điều 10 Luật Thuế giá trị gia tăng 2008 sửa đổi bởi khoản 4 Điều 1 Luật Thuế giá trị gia tăng sửa đổi năm 2013 quy định về đối tượng được áp dụng phương pháp khấu trừ thuế giá trị gia tăng như sau:

Điều 10. Phương pháp khấu trừ thuế

...

2. Phương pháp khấu trừ thuế áp dụng đối với cơ sở kinh doanh thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ theo quy định của pháp luật về kế toán, hoá đơn, chứng từ bao gồm:

a) Cơ sở kinh doanh có doanh thu hàng năm từ bán hàng hoá, cung ứng dịch vụ từ một tỷ đồng trở lên, trừ hộ, cá nhân kinh doanh;

b) Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế, trừ hộ, cá nhân kinh doanh.

...

Như vậy, phương pháp khấu trừ thuế giá trị gia tăng được áp dụng đối với các cơ sở kinh doanh thực hiện đầy đủ các chế độ kế toán, hoá đơn, chứng từ, ngoại trừ hộ, cá nhân kinh doanh cụ thể bao gồm:

- Cơ sở kinh doanh có doanh thu hàng năm từ 1 tỷ đồng trở lên từ hoạt động bán hàng hoá, cung ứng dịch vụ;

- Cơ sở kinh doanh đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế giá trị gia tăng.

Đối tượng nào được áp dụng phương pháp tính trực tiếp trên giá trị gia tăng?

Căn cứ khoản 2 Điều 11 Luật Thuế giá trị gia tăng 2008 sửa đổi bởi khoản 5 Điều 1 Luật Thuế giá trị gia tăng sửa đổi năm 2013 quy định về đối tượng được áp dụng phương pháp tính trực tiếp trên giá trị gia tăng như sau:

Điều 11. Phương pháp tính trực tiếp trên giá trị gia tăng

...

2. Số thuế giá trị gia tăng phải nộp theo phương pháp tính trực tiếp trên giá trị gia tăng bằng tỷ lệ % nhân với doanh thu áp dụng như sau:

a) Đối tượng áp dụng:

- Doanh nghiệp, hợp tác xã có doanh thu hàng năm dưới mức ngưỡng doanh thu một tỷ đồng, trừ trường hợp đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế quy định tại khoản 2 Điều 10 của Luật này;

- Hộ, cá nhân kinh doanh;

- Tổ chức, cá nhân nước ngoài kinh doanh không có cơ sở thường trú tại Việt Nam nhưng có doanh thu phát sinh tại Việt Nam chưa thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ, trừ tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu, khí nộp thuế theo phương pháp khấu trừ do bên Việt Nam khấu trừ nộp thay;

- Tổ chức kinh tế khác, trừ trường hợp đăng ký nộp thuế theo phương pháp khấu trừ thuế quy định tại khoản 2 Điều 10 của Luật này;

...

Như vậy, phương pháp tính trực tiếp trên giá trị gia tăng được áp dụng cho các đối tượng sau:

- Doanh nghiệp, hợp tác xã có doanh thu hàng năm dưới mức 1 tỷ đồng và không đăng ký tự nguyện áp dụng phương pháp khấu trừ thuế;

- Hộ, cá nhân kinh doanh;

- Tổ chức, cá nhân nước ngoài kinh doanh không có cơ sở thường trú tại Việt Nam nhưng có doanh thu phát sinh tại Việt Nam chưa thực hiện đầy đủ chế độ kế toán, hoá đơn, chứng từ ngoại trừ tổ chức, cá nhân nước ngoài cung cấp hàng hóa, dịch vụ để tiến hành hoạt động tìm kiếm, thăm dò, phát triển và khai thác dầu, khí nộp thuế theo phương pháp khấu trừ do bên Việt Nam khấu trừ nộp thay;

- Tổ chức kinh tế khác không đăng ký nộp thuế theo phương pháp khấu trừ thuế.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Trên bản đồ địa chính, đất chuyên trồng lúa nước ký hiệu là gì?

- 10 trường hợp không được vượt xe khi tham gia giao thông từ 01/01/2025?

- Điểm sàn xét tuyển Trường Đại học Y Dược Huế năm 2024 là bao nhiêu?

- Tổng hợp các trường đào tạo ngành Luật khối C00 cập nhập năm 2024?

- 04 trường hợp được phép chở người trên xe ô tô chở hàng từ 01/01/2025?