Hướng dẫn lập phụ lục chuyển lỗ theo mẫu số 03-2/TNDN mới nhất 2024?

Hướng dẫn lập phụ lục chuyển lỗ theo mẫu số 03-2/TNDN?

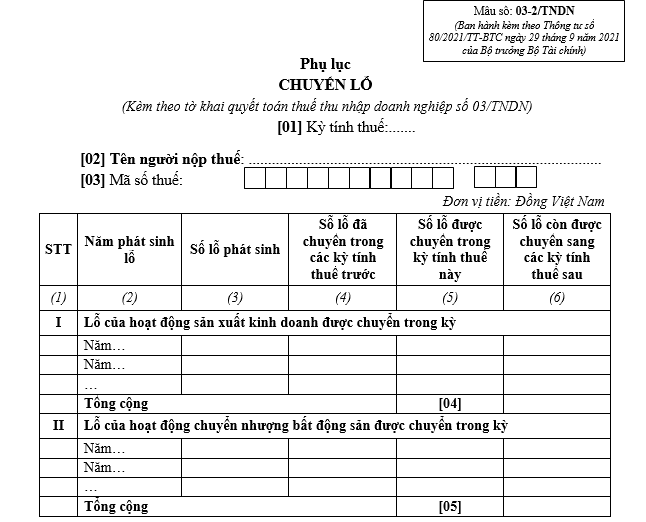

Phụ lục chuyển lỗ là mẫu số 03-2/TNDN kèm theo tờ khai thuế TNDN mẫu số 03/TNDN quy định tại Phụ lục 2 ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

Tải mẫu số 03-2/TNDN Tại đây

Hướng dẫn lập phụ lục chuyển lỗ theo mẫu số 03-2/TNDN như sau:

Chỉ tiêu [01]: NNT ghi rõ kỳ tính thuế năm phù hợp kỳ tính thuế trên tờ khai 03/TNDN.

Chỉ tiêu [02], [03]: NNT ghi tên và mã số thuế của người nộp thuế phù hợp thông tin trên tờ khai 03/TNDN. NNT khai thuế điện tử thì hệ thống Etax tự động hỗ trợ hiển thị thông tin này từ thông tin NNT kê khai trên tờ khai 03/TNDN.

+ Cột (1): NNT ghi số thứ tự theo từng dòng theo từng mục I, mục II

+ Cột (2): NNT ghi năm phát sinh lỗ, mỗi năm được ghi vào một dòng theo từng mục I, mục II

+ Cột (3): NNT ghi tổng số tiền lỗ phát sinh tương ứng với từng năm đã kê khai tại cột (1).

+ Cột (4): NNT ghi số lỗ đã được chuyển trong các kỳ tính thuế trước của từng năm đã kê khai tại cột (1).

+ Cột (5): NNT ghi số lỗ được chuyển trong kỳ tính thuế này của từng năm đã kê khai tại cột (1).

+ Cột (6): NNT ghi số lỗ còn được chuyển sang các kỳ tính thuế sau của từng năm đã kê khai tại cột (1). Số liệu của cột này theo từng năm được xác định như sau: (6) = (3) - (4) - (5)

Chỉ tiêu [04]: NNT ghi tổng số lỗ của hoạt động sản xuất kinh doanh được chuyển trong kỳ tính thuế này, không vượt quá thu nhập chịu thuế (chưa trừ chuyển lỗ) của doanh nghiệp sau khi đã trừ thu nhập miễn thuế trong kỳ. Chỉ tiêu này được ghi vào chỉ tiêu C3a của tờ khai 03/TNDN.

Chỉ tiêu [05]: NNT ghi tổng số lỗ của hoạt động chuyển nhượng bất động sản được chuyển trong kỳ tính thuế này, không vượt quá thu nhập chịu thuế của hoạt động chuyển nhượng bất động sản trong kỳ. Chỉ tiêu này được ghi vào chỉ tiêu D2 của tờ khai 03/TNDN.

Hướng dẫn lập phụ lục chuyển lỗ theo mẫu số 03-2/TNDN mới nhất 2024? (Hình từ Internet)

Trong thời gian doanh nghiệp kết chuyển lỗ mà có phát sinh tiếp số lỗ mới thì số lỗ phát sinh này được kết chuyển thế nào?

Việc kết chuyển lỗ được quy định tại khoản 2 Điều 9 Thông tư 78/2014/TT-BTC như sau:

Xác định lỗ và chuyển lỗ

...

2. Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì chuyển toàn bộ và liên tục số lỗ vào thu nhập (thu nhập chịu thuế đã trừ thu nhập miễn thuế) của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Doanh nghiệp tạm thời chuyển lỗ vào thu nhập của các quý của năm sau khi lập tờ khai tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm.

...

- Doanh nghiệp có số lỗ giữa các quý trong cùng một năm tài chính thì được bù trừ số lỗ của quý trước vào các quý tiếp theo của năm tài chính đó. Khi quyết toán thuế thu nhập doanh nghiệp, doanh nghiệp xác định số lỗ của cả năm và chuyển toàn bộ và liên tục số lỗ vào thu nhập chịu thuế của những năm tiếp sau năm phát sinh lỗ theo quy định nêu trên.

- Doanh nghiệp tự xác định số lỗ được trừ vào thu nhập theo nguyên tắc nêu trên. Trường hợp trong thời gian chuyển lỗ có phát sinh tiếp số lỗ thì số lỗ phát sinh này (không bao gồm số lỗ của kỳ trước chuyển sang) sẽ được chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Trường hợp cơ quan có thẩm quyền kiểm tra, thanh tra quyết toán thuế thu nhập doanh nghiệp xác định số lỗ doanh nghiệp được chuyển khác với số lỗ do doanh nghiệp tự xác định thì số lỗ được chuyển xác định theo kết luận của cơ quan kiểm tra, thanh tra nhưng đảm bảo chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ theo quy định.

Quá thời hạn 5 năm kể từ năm tiếp sau năm phát sinh lỗ, nếu số lỗ phát sinh chưa chuyển hết thì sẽ không được chuyển vào thu nhập của các năm tiếp sau.

...

Như vậy, theo quy định, trường hợp trong thời gian doanh nghiệp kết chuyển lỗ mà có phát sinh tiếp số lỗ mới thì số lỗ phát sinh này (không bao gồm số lỗ của kỳ trước chuyển sang) sẽ được kết chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Cách xác định các khoản lỗ được kết chuyển như thế nào?

Tại Điều 4 Thông tư 78/2014/TT-BTC được sửa đổi bởi Điều 2 Thông tư 96/2015/TT-BTC quy định cách xác định thu nhập tính thuế như sau:

[1] Thu nhập tính thuế trong kỳ tính thuế được xác định bằng thu nhập chịu thuế trừ thu nhập được miễn thuế và các khoản lỗ được kết chuyển từ các năm trước theo quy định.

Thu nhập tính thuế được xác định theo công thức sau:

Thu nhập tính thuế = Thu nhập chịu thuế - (Thu nhập được miễn thuế + Các khoản lỗ được kết chuyển theo quy định)

[2] Thu nhập chịu thuế

Thu nhập chịu thuế trong kỳ tính thuế bao gồm thu nhập từ hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ và thu nhập khác.

Thu nhập chịu thuế trong kỳ tính thuế xác định như sau:

Thu nhập chịu thuế = (Doanh thu - Chi phí được trừ) + Các khoản thu nhập khác.

Lưu ý: Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập tính thuế chưa bao gồm các khoản lỗ được kết chuyển từ các năm trước chuyển sang (tại khoản 1 Điều 9 Thông tư 78/2014/TT-BTC)

Như vậy, cách xác định các khoản lỗ - lãi được kết chuyển như sau:

Thu nhập tính thuế = (Doanh thu - Chi phí được trừ + Các khoản thu nhập khác) - Thu nhập được miễn thuế

Nếu thu nhập tính thuế > 0 (tức là lãi, có thể chuyển lỗ từ kỳ trước)

Nếu thu nhập tính thuế < 0 (tức là lỗ, vì lỗ nên không phải chuyển lỗ sang)

Trân trọng!

Quý khách cần hỏi thêm thông tin về Mã số thuế có thể đặt câu hỏi tại đây.

- Kể về một việc tốt mà em đã làm để bảo vệ môi trường lớp 3 chọn lọc 2025?

- Tham khảo bài mẫu viết thư UPU lần thứ 54: Làm thế nào để bảo vệ đại dương?

- 28 tháng 2 âm lịch là ngày mấy dương 2025? Người lao động nghỉ giữa giờ bao nhiêu phút khi làm việc 8 giờ ngày 28 tháng 2 2025 âm lịch?

- Tháng 2 2025 có ngày 29 dương lịch không? 29 tháng 2 là ngày gì mà 4 năm mới xuất hiện một lần?

- Đoàn Thanh niên Cộng sản Hồ Chí Minh thành lập vào ngày tháng năm nào?