Cá nhân công tác nước ngoài phát sinh tiền lương, tiền công thì thuế thu nhập cá nhân được tính như thế nào?

- Cá nhân có thu nhập chịu thuế phát sinh khi đi công tác ở nước ngoài thì có phải chịu thuế thu nhập cá nhân không?

- Cá nhân công tác nước ngoài phát sinh tiền lương, tiền công thì thuế thu nhập cá nhân được tính như thế nào?

- Cá nhân không cư trú phát sinh tiền lương, tiền công thì thuế thu nhập cá nhân được tính như thế nào?

Cá nhân có thu nhập chịu thuế phát sinh khi đi công tác ở nước ngoài thì có phải chịu thuế thu nhập cá nhân không?

Căn cứ tại khoản 1 và khoản 2 Điều 2 Luật Thuế thu nhập cá nhân 2007 có quy định về đối tượng nộp thuế như sau:

Đối tượng nộp thuế

1. Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong lãnh thổ Việt Nam.

2. Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

a) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

b) Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn

...

Căn cứ tại điểm a khoản 1 Điều 2 Nghị định 65/2013/NĐ-CP có quy định về phạm vi xác định thu nhập chịu thuế của người nộp thuế như sau:

Người nộp thuế

1. Người nộp thuế thu nhập cá nhân bao gồm cá nhân cư trú và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật thuế thu nhập cá nhân và Điều 3 Nghị định này. Phạm vi xác định thu nhập chịu thuế của người nộp thuế như sau:

a) Đối với cá nhân cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập;

....

Như vậy, phạm vi xác định thu nhập chịu thuế của người nộp thuế phát sinh trong và ngoài lãnh thổ Việt Nam. Theo đó, cá nhân có thu nhập chịu thuế phát sinh khi đi công tác ở nước ngoài vẫn thuộc đối tượng nộp thuế thu nhập cá nhân với điều kiện:

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

- Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

Cá nhân công tác nước ngoài phát sinh tiền lương, tiền công thì thuế thu nhập cá nhân được tính như thế nào? (Hình từ Internet)

Cá nhân công tác nước ngoài phát sinh tiền lương, tiền công thì thuế thu nhập cá nhân được tính như thế nào?

Căn cứ tại khoản 1 Điều 21 Luật Thuế thu nhập cá nhân 2007 sửa đổi bởi khoản 5 Điều 1 Luật Thuế thu nhập cá nhân sửa đổi 2012 có quy định về thu nhập tính thuế như sau:

Thu nhập tính thuế

1. Thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công là tổng thu nhập chịu thuế quy định tại Điều 10 và Điều 11 của Luật này, trừ các khoản đóng góp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, quỹ hưu trí tự nguyện, các khoản giảm trừ quy định tại Điều 19 và Điều 20 của Luật này.

Chính phủ quy định mức tối đa được trừ đối với khoản đóng góp quỹ hưu trí tự nguyện quy định tại khoản này.

...

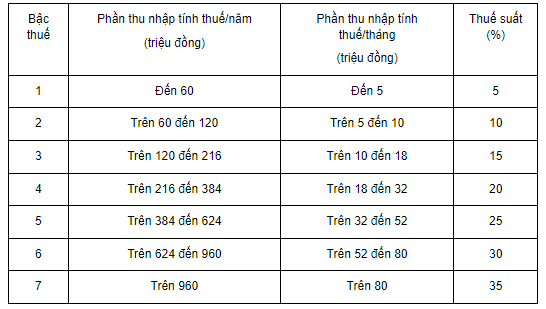

Và tại Điều 22 Luật Thuế thu nhập cá nhân 2007 có quy định về biểu thuế luỹ tiến từng phần như sau:

Như vậy, trường hợp cá nhân công tác nước ngoài phát sinh tiền lương, tiền công thì thuế thu nhập cá nhân được tính như sau:

- Tính thuế thu nhập cá nhân dựa trên biểu thuế lũy tiến từng phần,

- Thuế suất (%) tính thuế dựa vào tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công.

Cá nhân không cư trú phát sinh tiền lương, tiền công thì thuế thu nhập cá nhân được tính như thế nào?

Căn cứ tại khoản 2, khoản 3 Điều 2 Luật Thuế thu nhập cá nhân 2007 có quy định về đối tượng nộp thuế như sau:

Đối tượng nộp thuế

1. Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong lãnh thổ Việt Nam.

2. Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

a) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

b) Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

3. Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại khoản 2 Điều này.

Và tại Điều 26 Luật Thuế thu nhập cá nhân 2007 có quy định về thuế đối với thu nhập từ tiền lương, tiền công như sau:

Thuế đối với thu nhập từ tiền lương, tiền công

1. Thuế đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được xác định bằng thu nhập chịu thuế từ tiền lương, tiền công quy định tại khoản 2 Điều này nhân với thuế suất 20%.

2. Thu nhập chịu thuế từ tiền lương, tiền công là tổng số tiền lương, tiền công mà cá nhân không cư trú nhận được do thực hiện công việc tại Việt Nam, không phân biệt nơi trả thu nhập.

Như vậy, cá nhân không cư trú phát sinh tiền lương, tiền công thì thuế thu nhập cá nhân được tính như sau:

- Thu nhập chịu thuế từ tiền lương, tiền công nhân với thuế suất 20%.

- Thu nhập chịu thuế từ tiền lương, tiền công là tổng số tiền lương, tiền công mà cá nhân không cư trú nhận được do thực hiện công việc tại Việt Nam, không phân biệt nơi trả thu nhập.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Đề thi giữa kì 2 môn sử 12 2025 Cánh diều có lời giải?

- Đề thi giữa kì 2 lớp 5 Toán Cánh Diều có đáp án năm học 2024 2025?

- Đề thi giữa học kì 2 Tiếng Anh 9 Global Success 2025 cho học sinh ôn tập?

- Đề thi giữa kì 2 môn sử 11 2025 Cánh diều có lời giải?

- Đề thi giữa học kì 2 Ngữ văn 6 Kết nối tri thức kèm đáp án năm 2025?