Cá nhân không cư trú nhưng có thu nhập phát sinh tại Việt Nam có phải chịu thuế TNCN không?

Cá nhân không cư trú nhưng có thu nhập phát sinh tại Việt Nam có phải chịu thuế TNCN không?

Căn cứ tại khoản 1, khoản 2 Điều 1 Thông tư 111/2013/TT-BTC được sửa đổi bởi Điều 2 Thông tư 119/2014/TT-BTC về đối tượng nộp thuế có quy định như sau:

Người nộp thuế

Người nộp thuế là cá nhân cư trú và cá nhân không cư trú theo quy định tại Điều 2 Luật Thuế thu nhập cá nhân, Điều 2 Nghị định số 65/2013/NĐ-CP ngày 27/6/2013 của Chính phủ quy định chi tiết một số điều của Luật Thuế thu nhập cá nhân và Luật sửa đổi, bổ sung một số điều của Luật thuế thu nhập cá nhân (sau đây gọi tắt là Nghị định số 65/2013/NĐ-CP), có thu nhập chịu thuế theo quy định tại Điều 3 Luật Thuế thu nhập cá nhân và Điều 3 Nghị định số 65/2013/NĐ-CP.

Phạm vi xác định thu nhập chịu thuế của người nộp thuế như sau:

Đối với cá nhân cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập;

Đối với cá nhân là công dân của quốc gia, vùng lãnh thổ đã ký kết Hiệp định với Việt Nam về tránh đánh thuế hai lần và ngăn ngừa việc trốn lậu thuế đối với các loại thuế đánh vào thu nhập và là cá nhân cư trú tại Việt Nam thì nghĩa vụ thuế thu nhập cá nhân được tính từ tháng đến Việt Nam trong trường hợp cá nhân lần đầu tiên có mặt tại Việt Nam đến tháng kết thúc hợp đồng lao động và rời Việt Nam (được tính đủ theo tháng) không phải thực hiện các thủ tục xác nhận lãnh sự để được thực hiện không thu thuế trùng hai lần theo Hiệp định tránh đánh thuế trùng giữa hai quốc gia.

Đối với cá nhân không cư trú, thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập

1. Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

a) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam, trong đó ngày đến và ngày đi được tính là một (01) ngày. Ngày đến và ngày đi được căn cứ vào chứng thực của cơ quan quản lý xuất nhập cảnh trên hộ chiếu (hoặc giấy thông hành) của cá nhân khi đến và khi rời Việt Nam. Trường hợp nhập cảnh và xuất cảnh trong cùng một ngày thì được tính chung là một ngày cư trú.

Cá nhân có mặt tại Việt Nam theo hướng dẫn tại điểm này là sự hiện diện của cá nhân đó trên lãnh thổ Việt Nam.

b) Có nơi ở thường xuyên tại Việt Nam theo một trong hai trường hợp sau:

b.1) Có nơi ở thường xuyên theo quy định của pháp luật về cư trú:

b.1.1) Đối với công dân Việt Nam: nơi ở thường xuyên là nơi cá nhân sinh sống thường xuyên, ổn định không có thời hạn tại một chỗ ở nhất định và đã đăng ký thường trú theo quy định của pháp luật về cư trú.

b.1.2) Đối với người nước ngoài: nơi ở thường xuyên là nơi ở thường trú ghi trong Thẻ thường trú hoặc nơi ở tạm trú khi đăng ký cấp Thẻ tạm trú do cơ quan có thẩm quyền thuộc Bộ Công an cấp.

b.2) Có nhà thuê để ở tại Việt Nam theo quy định của pháp luật về nhà ở, với thời hạn của các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế, cụ thể như sau:

b.2.1) Cá nhân chưa hoặc không có nơi ở thường xuyên theo hướng dẫn tại điểm b.1, khoản 1, Điều này nhưng có tổng số ngày thuê nhà để ở theo các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế cũng được xác định là cá nhân cư trú, kể cả trường hợp thuê nhà ở nhiều nơi.

b.2.2) Nhà thuê để ở bao gồm cả trường hợp ở khách sạn, ở nhà khách, nhà nghỉ, nhà trọ, ở nơi làm việc, ở trụ sở cơ quan,... không phân biệt cá nhân tự thuê hay người sử dụng lao động thuê cho người lao động.

Trường hợp cá nhân có nơi ở thường xuyên tại Việt Nam theo quy định tại khoản này nhưng thực tế có mặt tại Việt Nam dưới 183 ngày trong năm tính thuế mà cá nhân không chứng minh được là cá nhân cư trú của nước nào thì cá nhân đó là cá nhân cư trú tại Việt Nam.

Việc chứng minh là đối tượng cư trú của nước khác được căn cứ vào Giấy chứng nhận cư trú. Trường hợp cá nhân thuộc nước hoặc vùng lãnh thổ đã ký kết Hiệp định thuế với Việt Nam không có quy định cấp Giấy chứng nhận cư trú thì cá nhân cung cấp bản chụp Hộ chiếu để chứng minh thời gian cư trú.

2. Cá nhân không cư trú là người không đáp ứng điều kiện nêu tại khoản 1, Điều này.

...

Căn cứ tại Công văn 8204/CTHN-TTHT năm 2023 về chính sách thuế thu nhập cá nhân cho người nước ngoài do Cục Thuế thành phố Hà Nội ban hành có kết luận như sau:

Trường hợp Tổ chức VIER PFOTEN International có người lao động là người nước ngoài không đáp ứng điều kiện quy định tại khoản 1 Điều 1 Thông tư 111/2013/TT-BTC thì được xác định là cá nhân không cư trú tại Việt Nam theo quy định tại khoản 2 Điều 2 Thông tư 111/2013/TT-BTC của Bộ Tài chính. Đối với cá nhân không cư trú, thu nhập chịu thuế từ tiền lương, tiền công là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập.

Theo đó, cá nhân không cư trú theo quy định tại khoản 2 Điều 1 Thông tư 111/2013/TT-BTC nhưng có thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập đều thuộc đối tượng phải nộp thuế TNCN.

Cá nhân không cư trú nhưng có thu nhập phát sinh tại Việt Nam có phải chịu thuế TNCN không? (Hình từ Internet)

Có thể kê khai thuế TNCN trực tuyến đối với cá nhân không cư trú không?

Căn cứ tại tại tiết a.2, điểm a, khoản 3 Điều 19 Thông tư 80/2021/TT-BTC về khai thuế, nộp thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công có quy định như sau:

Khai thuế, tính thuế, phân bổ thuế thu nhập cá nhân

3. Khai thuế, nộp thuế:

a) Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công:

..

a.2) Cá nhân có thu nhập từ tiền lương, tiền công thuộc diện trực tiếp khai thuế với cơ quan thuế bao gồm: cá nhân cư trú có thu nhập từ tiền lương, tiền công được trả từ nước ngoài; cá nhân không cư trú có thu nhập từ tiền lương, tiền công phát sinh tại Việt Nam nhưng được trả từ nước ngoài; cá nhân có thu nhập từ tiền lương, tiền công do các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán tại Việt Nam chi trả nhưng chưa khấu trừ thuế; cá nhân nhận cổ phiếu thưởng từ đơn vị chi trả.

...

Căn cứ vào Công văn 8204/CTHN-TTHT năm 2023 về chính sách thuế thu nhập cá nhân cho người nước ngoài do Cục Thuế thành phố Hà Nội ban hành có kết luận đối với việc kê khai thuế TNCN của người không cư trú, như sau:

Căn cứ những quy định nêu trên, Cục Thuế TP Hà Nội có ý kiến như sau:

...

Cá nhân không cư trú có thu nhập từ tiền lương, tiền công phát sinh tại Việt Nam nhưng được trả từ nước ngoài thuộc trường hợp phải kê khai thuế trực tiếp với cơ quan thuế theo quy định tại tiết a.2), điểm a, khoản 3 Điều 19 Thông tư số 80/2021/TT-BTC. Căn cứ tính thuế TNCN đối với cá nhân không cư trú được thực hiện theo quy định tại Điều 18 Thông tư 111/2013/TT-BTC của Bộ Tài chính và kỳ khai thuế TNCN được thực hiện theo hướng dẫn tại Điều 8 Nghị định 126/2020/NĐ-CP của Chính phủ.

...

Vậy, nếu cá nhân không cư trú có thu nhập từ tiền lương, tiền công phát sinh tại Việt Nam nhưng được trả từ nước ngoài thì phải phải kê khai thuế trực tiếp với cơ quan thuế theo quy định của pháp luật.

Dựa vào căn cứ nào để tính thuế TNCN của cá nhân không cư trú?

Căn cứ tại khoản 2 Điều 8 Thông tư 111/2013/TT-BTC về thu nhập chịu thuế TNCN từ tiền công, tiền lương có quy định như sau:

Xác định thu nhập chịu thuế từ kinh doanh, từ tiền lương, tiền công

...

2.Thu nhập chịu thuế từ tiền lương, tiền công

a) Thu nhập chịu thuế từ tiền lương, tiền công được xác định bằng tổng số tiền lương, tiền công, tiền thù lao, các khoản thu nhập khác có tính chất tiền lương, tiền công mà người nộp thuế nhận được trong kỳ tính thuế theo hướng dẫn tại khoản 2, Điều 2 Thông tư này.

b) Thời điểm xác định thu nhập chịu thuế.

Thời điểm xác định thu nhập chịu thuế đối với thu nhập từ tiền lương, tiền công là thời điểm tổ chức, cá nhân trả thu nhập cho người nộp thuế.

Riêng thời điểm xác định thu nhập chịu thuế đối với khoản tiền phí mua sản phẩm bảo hiểm có tích lũy theo hướng dẫn tại điểm đ.2, khoản 2, Điều 2 Thông tư này là thời điểm doanh nghiệp bảo hiểm, công ty quản lý quỹ hữu trí tự nguyện trả tiền bảo hiểm.

3. Thu nhập chịu thuế đối với cá nhân vừa có thu nhập từ kinh doanh, vừa có thu nhập từ tiền lương, tiền công là tổng thu nhập chịu thuế từ kinh doanh và thu nhập chịu thuế từ tiền lương, tiền công.

Căn cứ vào Công văn 8204/CTHN-TTHT năm 2023 về chính sách thuế thu nhập cá nhân cho người nước ngoài do Cục Thuế thành phố Hà Nội ban hành có kết luận đối với việc tính thuế TNCN của người không cư trú, như sau:

Căn cứ những quy định nêu trên, Cục Thuế TP Hà Nội có ý kiến như sau:

...

Căn cứ tính thuế TNCN đối với cá nhân không cư trú được thực hiện theo quy định tại Điều 18 Thông tư 111/2013/TT-BTC của Bộ Tài chính và kỳ khai thuế TNCN được thực hiện theo hướng dẫn tại Điều 8 Nghị định 126/2020/NĐ-CP của Chính phủ.

...

Theo đó, thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được tính như sau:

- Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được xác định bằng thu nhập chịu thuế từ tiền lương, tiền công nhân (×) với thuế suất 20%.

- Thu nhập chịu thuế từ tiền lương, tiền công của cá nhân không cư trú được xác định như đối với thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công của cá nhân cư trú theo hướng dẫn tại khoản 2 Điều 8 Thông tư 111/2013/TT-BTC.

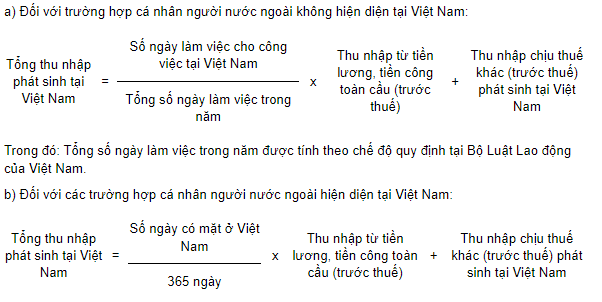

Việc xác định thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công tại Việt Nam trong trường hợp cá nhân không cư trú làm việc đồng thời ở Việt Nam và nước ngoài nhưng không tách riêng được phần thu nhập phát sinh tại Việt Nam thực hiện theo công thức sau:

Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam: các khoản lợi ích khác bằng tiền hoặc không bằng tiền mà người lao động được hưởng ngoài tiền lương, tiền công do người sử dụng lao động trả hoặc trả hộ cho người lao động.

Trân trọng!

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Dàn ý thảo luận vai trò của công nghệ đối với đời sống con người lớp 7 chi tiết 2025?

- Mẫu bài viết thư UPU lần thứ 54: Lời thủ thỉ của đại dương năm 2025?

- Khung giá phát điện: Hồ sơ, trình tự, thủ tục được quy định như thế nào?

- Hàng thừa kế thứ 3 gồm những ai?

- Ngày 24 tháng 2 năm 2025 là thứ mấy? Ngày 24 tháng 2 năm 2025 là ngày bao nhiêu âm?