Đã có Nghị định 20/2025 sửa đổi Nghị định 132/2020 về giao dịch liên kết từ ngày 27/3/2025 (Hình từ Internet)

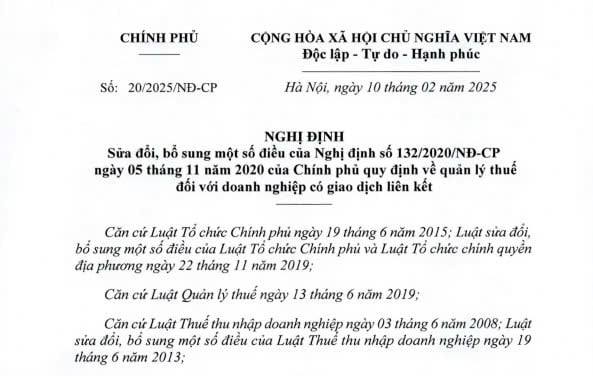

Ngày 10/02/2025, Chính phủ ban hành Nghị định 20/2025/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định 132/2020/NĐ-CP quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết.

Đơn cử, Nghị định 20/2025/NĐ-CP đã sửa đổi, bổ sung điểm d, điểm k và bổ sung điểm m khoản 2 Điều 5 Nghị định 132/2020/NĐ-CP về các bên có quan hệ liên kết như sau:

- Sửa đổi, bổ sung điểm d như sau:

Một doanh nghiệp bảo lãnh hoặc cho một doanh nghiệp khác vay vốn dưới bất kỳ hình thức nào (bao gồm cả các khoản vay từ bên thứ ba được đảm bảo từ nguồn tài chính của bên liên kết và các giao dịch tài chính có bản chất tương tự) với điều kiện tổng dư nợ các khoản vốn vay của doanh nghiệp đi vay với doanh nghiệp cho vay hoặc bảo lãnh ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng dư nợ tất cả các khoản nợ trung và dài hạn của doanh nghiệp đi vay.

Quy định tại điểm d khoản 2 Điều 5 Nghị định 132/2020/NĐ-CP (sửa đổi tại Nghị định 20/2025/NĐ-CP) không áp dụng với các trường hợp sau:

+ Bên bảo lãnh hoặc cho vay là các tổ chức kinh tế hoạt động theo quy định của Luật Các tổ chức tín dụng không tham gia trực tiếp, gián tiếp điều hành, kiểm soát, góp vốn, đầu tư vào doanh nghiệp đi vay hoặc doanh nghiệp được bảo lãnh theo quy định tại các điểm a, c, d, e, g, h, k, 1 và m khoản 2 Điều 5 Nghị định 132/2020/NĐ-CP (sửa đổi tại Nghị định 20/2025/NĐ-CP).

+ Bên bảo lãnh hoặc cho vay là các tổ chức kinh tế hoạt động theo quy định của Luật Các tổ chức tín dụng và doanh nghiệp đi vay hoặc được bảo lãnh không trực tiếp, gián tiếp cùng chịu sự điều hành, kiểm soát, góp vốn, đầu tư của một bên khác theo quy định tại các điểm b, e và i khoản 2 Điều 5 Nghị định 132/2020/NĐ-CP (sửa đổi tại Nghị định 20/2025/NĐ-CP).

- Sửa đổi, bổ sung điểm k như sau:

Các trường hợp khác trong đó doanh nghiệp (bao gồm cả chi nhánh hạch toán độc lập thực hiện kê khai, nộp thuế thu nhập doanh nghiệp) chịu sự điều hành, kiểm soát, quyết định trên thực tế đối với hoạt động sản xuất kinh doanh của doanh nghiệp kia;

- Bổ sung điểm m như sau:

Tổ chức tín dụng với Công ty con hoặc với Công ty kiểm soát hoặc với Công ty liên kết của tổ chức tín dụng theo quy định tại Luật Các tổ chức tín dụng và các văn bản sửa đổi, bổ sung hoặc thay thế (nếu có);

Quy định chuyển tiếp tại Nghị định 20/2025/NĐ-CP như sau:

Trường hợp, tại kỳ tính thuế thu nhập doanh nghiệp năm 2020, năm 2021, năm 2022 và năm 2023, doanh nghiệp đi vay chỉ có quan hệ liên kết với tổ chức kinh tế hoạt động theo quy định của Luật Các tổ chức tín dụng quy định tại điểm d khoản 2 Điều 5 Nghị định 132/2020/NĐ-CP và doanh nghiệp đi vay với bên cho vay hoặc bảo lãnh thuộc trường hợp quy định tại điểm d.1 và điểm d.2 khoản 2 Điều 5 Nghị định 132/2020/NĐ-CP được sửa đổi, bổ sung tại Điều 1 Nghị định 20/2025/NĐ-CP, có giao dịch liên kết thuộc phạm vi điều chỉnh tại khoản 2 Điều 1 Nghị định 132/2020/NĐ-CP và có chi phí lãi vay không được trừ theo quy định tại điểm a khoản 3 Điều 16 Nghị định 132/2020/NĐ-CP thi kể từ kỳ tính thuế năm 2024 thực hiện như sau:

- Trường hợp doanh nghiệp không có quan hệ liên kết và không phát sinh giao dịch liên kết theo quy định tại Nghị định 132/2020/NĐ-CP và Nghị định 20/2025/NĐ-CP thì phần chi phí lãi vay không được trừ và chưa được chuyển sang các kỳ tính thuế tiếp theo tỉnh đến cuối kỳ tính thuế năm 2023 được phân bổ đều chuyển sang các kỳ tính thuế tiếp theo cho thời gian còn lại theo quy định về thời gian được chuyển chi phí lãi vay tại điểm b khoản 3 Điều 16 Nghị định 132/2020/NĐ-CP.

- Trường hợp doanh nghiệp có quan hệ liên kết và giao dịch liên kết theo quy định tại Nghị định 132/2020/NĐ-CP và Nghị định 20/2025/NĐ-CP thì chỉ phí lãi vay không được trừ và chưa được chuyển sang các kỳ tính thuế tiếp theo thực hiện theo quy định tại điểm b khoản 3 Điều 16 Nghị định 132/2020/NĐ-CP.

Xem thêm tại Nghị định 20/2025/NĐ-CP có hiệu lực thi hành từ ngày 27/3/2025 và áp dụng từ kỳ tính thuế thu nhập doanh nghiệp năm 2024.