Lưu ý về việc phân bổ thuế giá trị gia tăng 2024

Năm 2024, công ty tôi sẽ có hoạt động kinh doanh trên nhiều tỉnh thành, vậy việc khai và nộp thuế giá trị gia tăng trong trường hợp này thực hiện như thế nào? – Hải My (Phú Yên).

>> Quy định về hoàn thuế giá trị gia tăng 2024 đối với dự án đầu tư

>> Những điều kiện và hồ sơ hoàn thuế giá trị gia tăng 2024

1. Phân bổ thuế giá trị gia tăng là gì?

Căn cứ theo khoản 4 Điều 3 Thông tư 80/2021/TT-BTC: Phân bổ thuế giá trị gia tăng là việc người nộp thuế giá trị gia tăng khai thuế tại cơ quan thuế quản lý trực tiếp hoặc cơ quan thuế quản lý khoản thu ngân sách nhà nước và xác định số thuế giá trị gia tăng phải nộp cho từng tỉnh nơi được hưởng nguồn thu ngân sách nhà nước (địa bàn nhận phân bổ) theo quy định của pháp luật.

Ví dụ: Doanh nghiệp có hoạt động kinh doanh trên địa bàn nhiều tỉnh, thành phố thì ngoài việc khai và nộp thuế giá trị gia tăng tại cơ quan thuế quản lý trụ sở chính, doanh nghiệp còn phải phân bổ số thuế giá trị gia tăng cho các tỉnh, thành phố khác nơi đặt trụ sở chính mà doanh nghiệp có hoạt động kinh doanh.

|

Luật Thuế GTGT và các văn bản hướng dẫn mới nhất (còn hiệu lực) |

Lưu ý về việc phân bổ thuế giá trị gia tăng 2024 (Ảnh minh họa - Nguồn từ Internet)

2. Trường hợp được phân bổ thuế giá trị gia tăng 2024

Theo quy định tại khoản 1 Điều 13 Thông tư 80/2021/TT-BTC, các trường hợp được phân bổ thuế giá trị gia tăng gồm:

- Hoạt động kinh doanh xổ số điện toán.

- Hoạt động chuyển nhượng bất động sản, trừ trường hợp quy định tại điểm b khoản 1 Điều 11 Nghị định 126/2020/NĐ-CP.

- Hoạt động xây dựng theo quy định của pháp luật về hệ thống ngành kinh tế quốc dân và quy định của pháp luật chuyên ngành.

- Đơn vị phụ thuộc (là chi nhánh, văn phòng đại diện), địa điểm kinh doanh là cơ sở sản xuất (bao gồm cả cơ sở gia công, lắp ráp), trừ trường hợp quy định tại điểm c khoản 1 Điều 11 Nghị định 126/2020/NĐ-CP.

- Nhà máy thủy điện nằm trên nhiều tỉnh.

3. Phương pháp phân bổ thuế giá trị gia tăng 2024

Cách xác định số thuế giá trị gia tăng phân bổ cho tỉnh có hoạt động xổ số điện toán, chuyển nhượng bất động sản, xây dựng và tỉnh nơi đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất được hướng dẫn thông qua các công việc pháp lý bên dưới.

Các cây công việc pháp lý này được xây dựng theo quy định pháp luật hiện hành và cập nhật liên tục quy định mới (nếu có):

3.1. Phương pháp phân bổ thuế giá trị gia tăng đối với công ty cổ phần

Xem chi tiết TẠI ĐÂY.

3.2. Phương pháp phân bổ thuế giá trị gia tăng đối với công ty TNHH hai thành viên trở lên

Xem chi tiết TẠI ĐÂY.

3.3. Phương pháp phân bổ thuế giá trị gia tăng đối với công ty TNHH một thành viên

Xem chi tiết TẠI ĐÂY.

3.4. Phương pháp phân bổ thuế giá trị gia tăng đối với công ty hợp danh

Xem chi tiết TẠI ĐÂY.

3.5. Phương pháp phân bổ thuế giá trị gia tăng đối với doanh nghiệp tư nhân

Xem chi tiết TẠI ĐÂY.

|

Điều 3. Giải thích từ ngữ - Thông tư 80/2021/TT-BTC Ngoài các từ ngữ đã được quy định tại Luật Quản lý thuế và Nghị định số 126/2020/NĐ-CP, một số từ ngữ trong Thông tư này được hiểu như sau: … 5. “Cơ quan thuế quản lý trực tiếp” bao gồm: a) Cơ quan thuế quản lý địa bàn trụ sở chính của người nộp thuế, trừ quy định tại điểm c khoản này; b) Cơ quan thuế quản lý địa bàn nơi người nộp thuế có đơn vị phụ thuộc khác tỉnh với nơi người nộp thuế đóng trụ sở chính nhưng đơn vị phụ thuộc trực tiếp khai thuế với cơ quan thuế trên địa bàn; c) Cục Thuế doanh nghiệp lớn thuộc Tổng cục Thuế được thành lập theo quy định tại Quyết định số 15/2021/QĐ-TTg ngày 30/3/2021 của Thủ tướng Chính phủ; d) Đối với cá nhân có thu nhập từ tiền lương, tiền công thì cơ quan thuế quản lý trực tiếp là cơ quan thuế cấp mã số thuế và được thay đổi theo cơ quan thuế thực hiện quyết toán thuế cho cá nhân theo quy định; đ) Đối với cá nhân nhận thừa kế, quà tặng là chứng khoán hoặc phần vốn góp trong các tổ chức kinh tế, cơ sở kinh doanh tại Việt Nam, thuộc diện khai thuế trực tiếp với cơ quan thuế thì cơ quan thuế quản lý trực tiếp là cơ quan thuế quản lý đơn vị phát hành; trường hợp có nhiều cơ quan thuế quản lý nhiều đơn vị phát hành thì cơ quan thuế quản lý trực tiếp là cơ quan thuế nơi cá nhân nhận thừa kế, quà tặng cư trú. Cơ quan thuế quản lý trực tiếp có thể được ghi trên Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế hoặc Thông báo cơ quan thuế quản lý hoặc Thông báo phân công cơ quan thuế quản lý khi cấp mã số doanh nghiệp, mã số hợp tác xã, mã số thuế hoặc khi thay đổi thông tin đăng ký hoặc khi phân công lại cơ quan thuế quản lý theo quy định của pháp luật. 6. “Cơ quan thuế quản lý địa bàn nhận phân bổ” là cơ quan thuế thuộc địa bàn được nhận khoản thu ngân sách nhà nước do người nộp thuế xác định trên tờ khai thuế nhưng không được tiếp nhận hồ sơ khai thuế của người nộp thuế theo quy định. Cơ quan thuế quản lý địa bàn nhận phân bổ gồm: a) Cơ quan thuế tại địa bàn nơi người nộp thuế đóng trụ sở chính nhưng không quản lý trực tiếp người nộp thuế; b) Cơ quan thuế tại tỉnh khác với nơi người nộp thuế đóng trụ sở chính mà được hưởng khoản thu ngân sách nhà nước theo quy định tại khoản 2, khoản 4 Điều 11 Nghị định số 126/2020/NĐ-CP và Điều 12, Điều 13, Điều 14, Điều 15, Điều 16, Điều 17, Điều 18, Điều 19 Thông tư này. |

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- 03 trường hợp được hoàn thuế thu nhập cá nhân

- 17:30 09/12/2024

-

- Chi tiết thủ tục gia hạn nộp thuế mới nhất được sửa đổi từ ngày 11/9/2024 và biểu mẫu kèm theo

- 09:03 17/09/2024

Cùng chuyên mục

-

- Hướng dẫn cách kê khai phụ lục giảm thuế GTGT 2025 đơn giản nhất10:13 20/02/2025

-

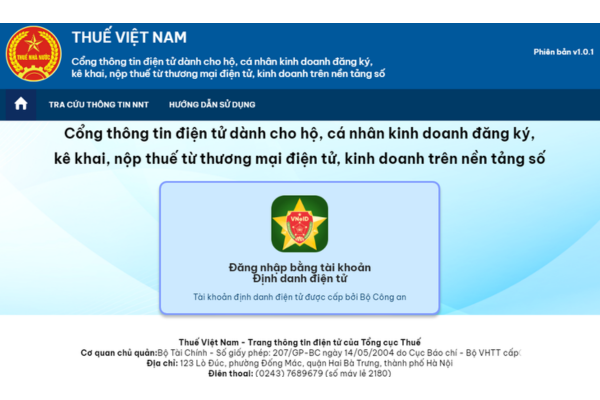

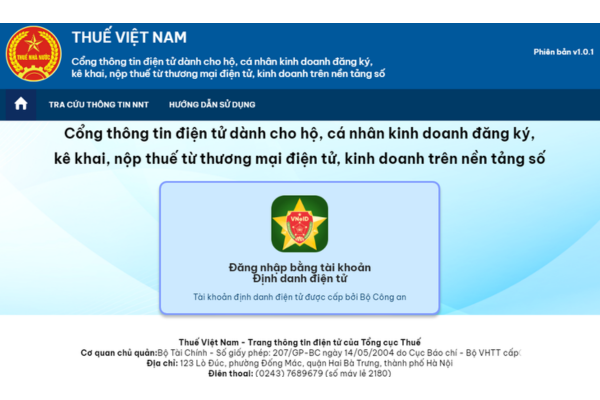

- Hướng dẫn khai thuế online năm 2025 trên Cổng TMĐT HKD đối với hộ kinh doanh từ thương mại điện tử15:11 18/02/2025

-

- Hướng dẫn đăng ký thuế online năm 2025 trên cổng TMĐT HKD đối với hộ kinh doanh từ thương mại điện tử15:12 18/02/2025

-

- Hướng dẫn tải phần mềm HTKK mới nhất 2025 (hỗ trợ kê khai thuế)10:14 20/02/2025

![Luật Doanh nghiệp 2020 và các văn bản hướng dẫn [cập nhật ngày 29/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/09/04/FW-LDN-2024.png)

.png)