Cách tính thuế TNCN đối với lao động thời vụ, thử việc

Thuế thu nhập cá nhân là khoản tiền mà người lao động phải trích một phần từ tiền lương, tiền công để nộp cho ngân sách nhà nước. Do tính chất đặc thù nên nhiều doanh nghiệp thường hay sử dụng lao động thời vụ, giao khoán, thử việc.

>> Các chi phí để tính thuế đối với doanh nghiệp có giao dịch liên kết

>> Cách tính mới về lệ phí trước bạ đối với nhà, đất năm 2022

Điểm i khoản 1 Điều 25 Thông tư 111/2013/TT-BTC quy định về khấu trừ thuế TNCN đối với một số trường hợp khác như sau:

i) Khấu trừ thuế đối với một số trường hợp khác

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động (theo hướng dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư này) hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Bên cạnh đó, theo hướng dẫn tại Công văn 2355/ TCT-DNNCN ngày 10/6/2019 của Tổng Cục thuế:

- Trường hợp Công ty ký hợp đồng dịch vụ với cá nhân đáp ứng tác điều kiện là thương nhân như: có đăng ký kinh doanh cùng ngành nghề hoặc có đăng ký thuế theo hình thức hộ kinh doanh cùng ngành nghề với hợp đồng dịch vụ, thì Công ty không khấu trừ thuế TNCN mà cá nhân (hộ kinh doanh) phải cấp hóa đơn (nếu thuộc diện được sử dụng hóa đơn) hoặc lập Bảng kê thu mua hàng hóa, dịch vụ mua vào không có hóa đơn mẫu số 01/TNDN (nếu không thuộc diện được sử dụng hóa đơn).

Theo như các quy định nêu trên, có thể thấy tùy vào loại hợp đồng (bản chất của loại hợp đồng) Doanh nghiệp ký với cá nhân mà cách tính thuế sẽ khác nhau, cụ thể:

1. Ký hợp đồng dịch vụ với cá nhân kinh doanh

Trong trường hợp này doanh nghiệp không thực hiện khấu trừ thuế TNCN với cá nhân, để được khấu trừ vào chi phí doanh nghiệp làm như sau:

- Lập bảng kê 01/TNDN (nếu cá nhân không thuộc diện được sử dụng hóa đơn – tức là có Doanh thu dưới 100 triệu đồng/năm);

- Nếu thuộc diện được sử dụng hóa đơn (tức là có Doanh thu từ 100 triệu đồng/năm trở lên) thì phải có hóa đơn bán hàng (mua của Chi cục thuế).

2. Ký hợp đồng lao động dưới 3 tháng; Hợp đồng thử việc; Hợp đồng thời vụ; Hoặc không ký hợp đồng lao động (mà chỉ ký hợp đồng giao khoán, hợp đồng dịch vụ với cá nhân không kinh doanh…) thì khi trả thu nhập sẽ có các trường hợp như sau:

a, Nếu khi trả thu nhập mà có Tổng mức trả thu nhập dưới 2 triệu /lần hoặc /tháng: Doanh nghiệp không khấu trừ 10% thuế TNCN.

Doanh nghiệp cần chuẩn bị những hồ sơ sau để đưa vào chi phí hợp lý: Hợp đồng lao động (giao khoán, dịch vụ, thử việc …); CMND photo của cá nhân; Chứng từ thanh toán; Bảng chấm công (thời vụ, thử việc) hoặc Biên bản nghiệm thu (giao khoán, dịch vụ …)

Vi dụ: Công ty A ký hợp đồng dịch vụ dọn dẹp văn phòng với Cá nhân B với chi phí là: 1.000.000. Cách tính thuế TNCN dịch vụ lắp đặt như sau:

- Nếu là cá nhân không kinh doanh: Thì không khấu trừ 10% (vì tổng thu nhập dưới 2tr).

- Nếu là cá nhân Kinh doanh: Thì lập bảng kê 01/TNDN (nếu cá nhân A có Doanh thu dưới 100 triệu đồng/năm) hoặc Phải có hóa đơn (Nếu có Doanh thu từ 100 triệu đồng/năm trở lên)

b, Nếu khi trả thu nhập mà có Tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên: Doanh nghiệp khấu trừ 10% thuế TNCN trước khi trả thu nhập.

Doanh nghiệp cần chuẩn bị những hồ sơ sau để đưa vào chi phí hợp lý: Hợp đồng lao động (giao khoán, dịch vụ, thử việc …); CMND photo của cá nhân; Chứng từ thanh toán; Bảng chấm công (thời vụ, thử việc) hoặc Biên bản nghiệm thu (giao khoán, dịch vụ …);

Kê khai thuế TNCN tháng, quý đó và chứng từ nộp tiền thuế TNCN tháng, quý đó.

Ví dụ: Công ty A ký hợp đồng thời vụ dưới 3 tháng với cá nhân A với mức lương là 8tr/1 tháng và phụ cấp ăn ca là 1 triệu. Cách tính thuế TNCN thời vụ như sau: Số thuế TNCN phải nộp = (8tr + 1) x 10% = 900.000đ.

Lưu ý: Để không khấu trừ 10% thuế TNCN thì cá nhân có thể làm bản cam kết thu nhập sau khi trừ các khoản giảm trừ chưa tới mức phải khấu trừ thì kế toán tạm thời không khấu trừ thuế TNCN

Trên đây là quy định về Cách tính thuế TNCN đối với thời vụ thử việc. Nếu còn thắc mắc khác, độc giả vui lòng để lại câu hỏi tại đây.

Căn cứ pháp lý:

Bài viết xem nhiều

-

- Văn khấn cúng ông Công ông Táo 2025 đúng và chuẩn nhất

- 09:45 20/01/2025

-

- Mới: Các đối tượng không phải thông báo khuyến mại từ 01/12/2024

- 16:45 24/10/2024

-

- Toàn bộ chính sách mới có hiệu lực thi hành từ Tháng 09/2024

- 18:18 04/09/2024

-

- 03 cách tra cứu địa điểm kinh doanh của doanh nghiệp mới nhất

- 15:13 30/08/2024

-

- Tổng hợp các trường hợp nghỉ làm có lương theo quy định

- 16:44 01/11/2024

-

![File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/08/26/FW-LDD-20241.png)

- File Word Luật Đất đai và các văn bản hướng dẫn mới nhất [cập nhật ngày 26/08/2024]

- 17:41 26/08/2024

-

- 08 công việc kế toán HR phải làm trước khi kết thúc năm 2024

- 08:15 22/11/2024

-

- Bảng lãi suất gửi tiết kiệm và vay vốn tại ngân hàng tháng 10/2024

- 13:27 07/10/2024

-

- 03 trường hợp được hoàn thuế thu nhập cá nhân

- 17:30 09/12/2024

-

- Chi tiết thủ tục gia hạn nộp thuế mới nhất được sửa đổi từ ngày 11/9/2024 và biểu mẫu kèm theo

- 09:03 17/09/2024

Cùng chuyên mục

-

- Hướng dẫn cách kê khai phụ lục giảm thuế GTGT 2025 đơn giản nhất10:13 20/02/2025

-

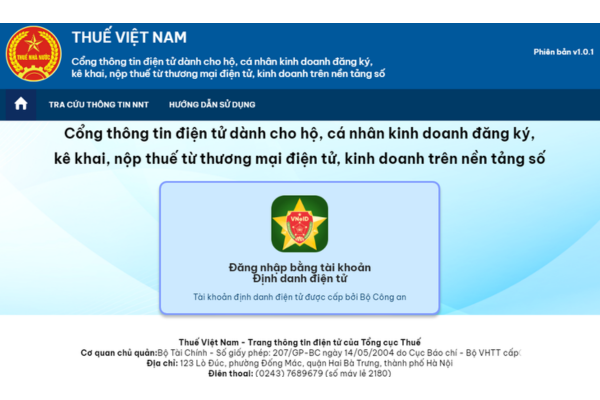

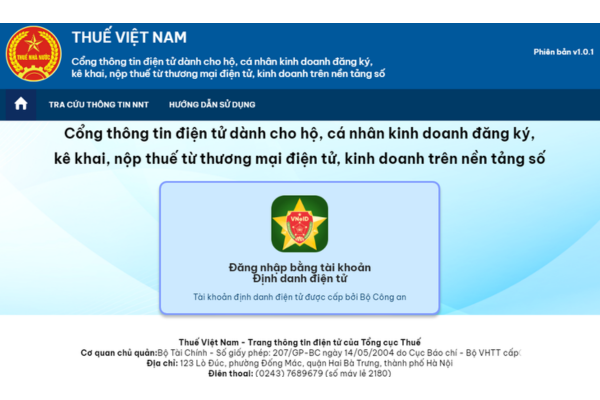

- Hướng dẫn khai thuế online năm 2025 trên Cổng TMĐT HKD đối với hộ kinh doanh từ thương mại điện tử15:11 18/02/2025

-

- Hướng dẫn đăng ký thuế online năm 2025 trên cổng TMĐT HKD đối với hộ kinh doanh từ thương mại điện tử15:12 18/02/2025

-

- Hướng dẫn tải phần mềm HTKK mới nhất 2025 (hỗ trợ kê khai thuế)10:14 20/02/2025

![Luật Doanh nghiệp 2020 và các văn bản hướng dẫn [cập nhật ngày 29/08/2024]](https://cdn.thuvienphapluat.vn/uploads/khoinghiep/uploads/NewsThumbnail/2024/09/04/FW-LDN-2024.png)

.png)