Hướng dẫn chọn kê khai Phụ lục giảm thuế GTGT PL142 và một số lưu ý khi kê khai Quý 3/2025?

Hướng dẫn chọn kê khai Phụ lục giảm thuế GTGT PL142 và một số lưu ý khi kê khai Quý 3/2025?

Căn cứ tại Điều 1 Nghị định 174/2025/NĐ-CP dựa trên hóa đơn giá trị gia tăng, DN bán hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn giá trị gia tăng.

Và cơ sở kinh doanh phải thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế GTGT theo Mẫu số 01 tại Phụ lục III ban hành kèm theo Nghị định 174/2025/NĐ-CP (nay được cập nhật trên phần mềm HTKK là PL 142/2024/QH15-174/2024/QH15-204/2025/QH15) cùng với Tờ khai thuế giá trị gia tăng.

Dưới đây là các bước hướng dẫn chọn kê khai Phụ lục giảm thuế GTGT PL142 trên phần mềm HTKK:

Bước 1: Đăng nhập phần mềm HTKK => Chọn Tờ khai 01/GTGT (TT80/2021)

Bước 2: Chọn đúng kỳ tính thuế đồng thời tại mục Chọn phụ lục kê khai, người nộp thuế tích vào ô [PL 142/2024/QH15-174/2024/QH15-204/2025/QH15]

Bước 3: Điền Phụ lục giảm thuế GTGT:

Nếu có hàng hóa thuộc đối tượng giảm thuế GTGT thì lập PL 142/2024/QH15-174/2024/QH15-204/2025/QH15 trước.

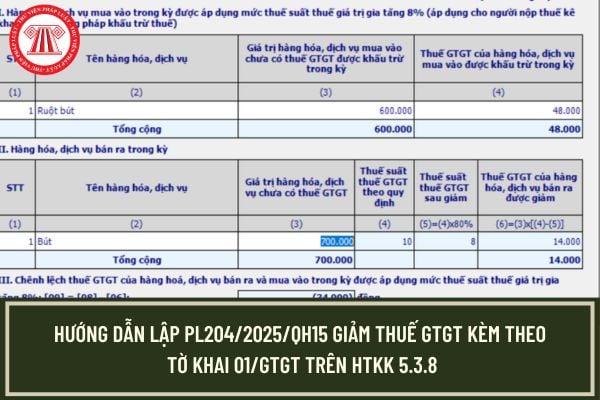

PL204/2025/QH15 giảm thuế GTGT gồm các phần sau:

- Phần 1: Dành cho các mặt hàng hoặc dịch vụ mua vào với thuế suất 8% (dành cho người nộp thuế kê khai phương pháp khấu trừ thuế):

- Phần 2: Dành cho các mặt hàng hoặc dịch vụ bán ra trong kỳ khai thuế:

- Phần 3: Chênh lệch thuế GTGT của hàng hóa, dịch vụ bán ra và mua vào trong kỳ có thuế suất 8%: Sau khi nhập thông tin tại các phần 1 và 2, phần mềm HTKK sẽ tự động tính toán số chênh lệch tiền thuế GTGT giữa hàng hóa, dịch vụ bán ra và mua vào trong kỳ.

Sau đó hệ thống sẽ tự động lưu các thông tin sang Tờ khai 01/GTGT, người nộp thuế cần hoàn thiện các thông tin chính xác tại Tờ khai 01/GTGT, sau đó chọn Ghi để lưu thông tin và thực hiện kết xuất.

Ngoài ra, người nộp thuế có thể tải mẫu bảng kê dưới dạng file excel về máy để nhập và chọn [Tải bảng kê] để tải file lên hệ thống.

Một số lưu ý khi thực hiện kê khai hàng hóa dịch vụ được giảm thuế GTGT vào Phụ lục Giảm thuế GTGT:

- Đối với những doanh nghiệp vừa có phát sinh hóa đơn đầu ra được giảm thuế GTGT, vừa có phát sinh đầu vào được giảm thuế GTGT thì phải kê khai các mặt hàng MUA VÀO và BÁN RA được giảm thuế GTGT đó vào phụ lục “PL 142/2024/QH15-174/2024/QH15-204/2025/QH15”

- Đối với những doanh nghiệp chỉ phát sinh hóa đơn đầu ra được giảm thuế GTGT, nhưng không phát sinh đầu vào được giảm thuế GTGT thì phải kê khai các mặt hàng BÁN RA được giảm thuế GTGT đó vào phụ lục “PL 142/2024/QH15-174/2024/QH15-204/2025/QH15”

- Đối với những doanh nghiệp không phát sinh hóa đơn đầu ra và hóa đơn đầu vào được giảm thuế GTGT (Do không mua, bán các mặt hàng được giảm thuế GTGT) thì sẽ không tích chọn thêm phụ lục “PL 142/2024/QH15-174/2024/QH15-204/2025/QH15”.

- Đối với những doanh nghiệp chỉ phát sinh hóa đơn đầu vào được giảm thuế GTGT mà không phát sinh hóa đơn đầu ra được giảm thuế thì sẽ không tích chọn thêm phụ lục “PL 142/2024/QH15-174/2024/QH15-204/2025/QH15”.

Hướng dẫn chọn kê khai Phụ lục giảm thuế GTGT PL142 và một số lưu ý khi kê khai Quý 3/2025?

Thủ tục giảm thuế GTGT 2% đến hết năm 2026 quy định ra sao?

Căn cứ khoản 3 Điều 1 Nghị định 174/2025/NĐ-CP quy định trình trình tự thủ tục thực hiện giảm thuế GTGT 2% đến hết năm 2025 như sau:

- Đối với cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp khấu trừ:

Khi lập hóa đơn giá trị gia tăng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại dòng thuế suất thuế giá trị gia tăng ghi “8%”; tiền thuế giá trị gia tăng; tổng số tiền người mua phải thanh toán.

Căn cứ hóa đơn giá trị gia tăng, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn giá trị gia tăng.

- Đối với cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu:

Khi lập hóa đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm.

Tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm... (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế giá trị gia tăng theo Nghị quyết 204/2025/QH15”.

Lưu ý:

- Trường hợp cơ sở kinh doanh theo quy định tại điểm a khoản 2 Điều 1 Nghị định 174/2025/NĐ-CP khi bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì trên hóa đơn giá trị gia tăng phải ghi rõ thuế suất của từng hàng hóa, dịch vụ theo quy định tại khoản 3 Điều 1 Nghị định 174/2025/NĐ-CP.

Trường hợp cơ sở kinh doanh theo quy định tại điểm b khoản 2 Điều 1 Nghị định 174/2025/NĐ-CP khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm theo quy định tại khoản 3 Điều 1 Nghị định 174/2025/NĐ-CP.

- Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế giá trị gia tăng chưa được giảm theo quy định tại Nghị định này thì người bán và người mua xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ. Căn cứ vào hóa đơn sau khi xử lý, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

- Cơ sở kinh doanh thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế giá trị gia tăng theo Mẫu số 01 tại Phụ lục III ban hành kèm theo Nghị định 174/2025/NĐ-CP cùng với Tờ khai thuế giá trị gia tăng.

Danh sách Phụ lục hàng hóa dịch vụ không được giảm thuế GTGT 2%?

căn cứ Điều 1 Nghị định 174/2025/NĐ-CP quy định về giảm thuế gia trị gia tăng như sau:

Giảm thuế giá trị gia tăng

1. Giảm thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau:

a) Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, sản phẩm kim loại, sản phẩm khai khoáng (trừ than). Chi tiết tại Phụ lục I ban hành kèm theo Nghị định này.

b) Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt (trừ xăng). Chi tiết tại Phụ lục II ban hành kèm theo Nghị định này.

Theo quy định trên, sẽ giảm thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ:

(1) Nhóm hàng hóa, dịch vụ Viễn thông, hoạt động tài chính, ngân hàng, chứng khoán, bảo hiểm, kinh doanh bất động sản, sản phẩm kim loại, sản phẩm khai khoáng (trừ than): Tải về

(2) Nhóm hàng hóa, dịch vụ Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt (trừ xăng): Tải về

- Doanh nghiệp kinh doanh dịch vụ kế toán được thành lập theo loại hình doanh nghiệp công ty cổ phần không?

- Dịch vụ sự nghiệp công của ĐVSNCL tại địa bàn có điều kiện KTXH đặc biệt khó khăn có được miễn thuế TNDN không?

- Nguyên tắc kế toán Tài khoản 156 theo Thông tư 99 được quy định như thế nào?

- Lộ trình áp dụng thuế suất thuế tiêu thụ đặc biệt đối với mặt hàng là rượu từ năm 2026 như thế nào?

- Mã chương nộp thuế của công ty TNHH là số mấy? Cách xác định thu nhập tính thuế TNDN như thế nào?

- Lợi nhuận từ chuyển nhượng chứng khoán có phải nộp thuế TNCN không?

- Sử dụng các tài liệu không hợp pháp trong hồ sơ hải quan thì sẽ bị ấn định thuế đúng không?

- Mẫu bảng phân bổ tiền lương và các khoản trích theo lương năm 2026? Các khoản thu nhập nào từ tiền lương phải chịu thuế TNCN?

- Thuế suất thuế giá trị gia tăng 0% đang áp dụng cho những loại hàng hóa dịch vụ nào hiện nay?

- Mẫu Phiếu xuất kho theo Thông tư 99 mới nhất năm 2026? Đơn vị tiền tệ trong kế toán từ năm 2026 được quy định ra sao?

- Cách tính thuế đối với hộ kinh doanh có doanh thu trên 3 tỷ đồng theo Quyết định 3389?

- Mẫu Bảng kê trích nộp các khoản theo lương mới nhất 2026? Các khoản nào được giảm trừ khi tính thuế TNCN?

- Nhập khẩu điều hòa dưới 24000 BTU trước 01/01/2026 nhưng bán ra sau thời điểm này thì không điều chỉnh số thuế TTĐB đã nộp (Đề xuất)?

- Mẫu Biên lai thu tiền mới nhất năm 2026? Nguyên tắc tạo biên lai được quy định như thế nào?

- Mã chương nộp thuế của doanh nghiệp tư nhân là bao nhiêu? Mức thuế suất thuế TNDN hiện nay?

- Mã tiểu mục 1301 là mã gì theo Thông tư 324?

- Địa chỉ BHXH cơ sở Thuận An tỉnh Lâm Đồng hiện nay ở đâu? Định kỳ bao lâu Kiểm toán nhà nước thực hiện kiểm toán quỹ BHXH?

- Dịch vụ điều dưỡng sức khoẻ cho người bệnh có chịu thuế GTGT không?

- Tổng hợp các văn bản hướng dẫn Luật Thuế sử dụng đất phi nông nghiệp mới nhất hiện nay?

- Các khoản chi dành cho nghiên cứu khoa học phát triển công nghệ và đổi mới sáng tạo trong doanh nghiệp được trừ khi tính thuế TNDN?