Có tính thuế thu nhập cá nhân đối với khoản tiền ăn trưa cho công ty chi trả?

- Có tính thuế thu nhập cá nhân đối với khoản tiền ăn trưa cho công ty chi trả?

- Người lao động là cá nhân cứ trú ký hợp đồng trên 03 tháng nhưng nghỉ làm trước khi kết thúc hợp đồng thì thuế TNCN được khấu trừ như thế nào?

- Phương pháp tính thuế theo biểu thuế lũy tiến từng phần như thế nào?

Có tính thuế thu nhập cá nhân đối với khoản tiền ăn trưa cho công ty chi trả?

Căn cứ tiết g.5 điểm g, khoản 2, Điều 2 Thông tư 111/2013/TT-BTC, quy định về các khoản thu nhập chịu thuế đối với tiền lương, tiền công như sau:

Các khoản thu nhập chịu thuế

...

2. Thu nhập từ tiền lương, tiền công

...

g) Không tính vào thu nhập chịu thuế đối với các khoản sau:

....

g.5) Khoản tiền ăn giữa ca, ăn trưa do người sử dụng lao động tổ chức bữa ăn giữa ca, ăn trưa cho người lao động dưới các hình thức như trực tiếp nấu ăn, mua suất ăn, cấp phiếu ăn.

Trường hợp người sử dụng lao động không tổ chức bữa ăn giữa ca, ăn trưa mà chi tiền cho người lao động thì không tính vào thu nhập chịu thuế của cá nhân nếu mức chi phù hợp với hướng dẫn của Bộ Lao động - Thương binh và Xã hội. Trường hợp mức chi cao hơn mức hướng dẫn của Bộ Lao động - Thương binh và Xã hội thì phần chi vượt mức phải tính vào thu nhập chịu thuế của cá nhân.

Mức chi cụ thể áp dụng đối với doanh nghiệp Nhà nước và các tổ chức, đơn vị thuộc cơ quan hành chính sự nghiệp, Đảng, Đoàn thể, các Hội không quá mức hướng dẫn của Bộ Lao động - Thương binh và Xã hội. Đối với các doanh nghiệp ngoài Nhà nước và các tổ chức khác, mức chi do thủ trưởng đơn vị thống nhất với chủ tịch công đoàn quyết định nhưng tối đa không vượt quá mức áp dụng đối với doanh nghiệp Nhà nước.

Đồng thời căn cứ khoản 4 Điều 22 Thông tư 26/2016/TT-BLĐTBXH hướng dẫn về mức chi ăn giữa ca cho người lao động làm việc trong công ty trách nhiệm hữu hạn một thành viên do nhà nước nắm giữ 100% vốn điều lệ như sau:

Hiệu lực thi hành

...

4. Công ty thực hiện mức tiền chi bữa ăn giữa ca cho người lao động tối đa không vượt quá 730.000 đồng/người/tháng. Việc thực hiện chế độ ăn giữa ca theo hướng dẫn tại Thông tư số 22/2008/TT-BLĐTBXH ngày 15 tháng 10 năm 2008 của Bộ Lao động - Thương binh và Xã hội hướng dẫn thực hiện chế độ ăn giữa ca trong công ty nhà nước

...

Như vậy khoản tiền ăn giữa ca, ăn trưa không tính vào thu nhập chịu thuế nếu mức chi phù hợp với quy định của Bộ Lao động - Thương binh và Xã hội. Cụ thể như sau:

Mức chi tối đa cho bữa ăn giữa ca trong các công ty nhà nước không vượt quá 730.000 đồng/người/tháng. Đối với các doanh nghiệp ngoài Nhà nước và các tổ chức khác, mức chi do thủ trưởng đơn vị thống nhất với chủ tịch công đoàn quyết định nhưng tối đa không vượt quá 730.000 đồng/người/tháng.

Phần chi vượt mức 730.000/người/tháng phải tính vào thu nhập chịu thuế thu nhập cá nhân.

Có tính thuế thu nhập cá nhân đối với khoản tiền ăn trưa cho công ty chi trả? (Hình từ Internet)

Người lao động là cá nhân cứ trú ký hợp đồng trên 03 tháng nhưng nghỉ làm trước khi kết thúc hợp đồng thì thuế TNCN được khấu trừ như thế nào?

Căn cứ điểm b khoản 1 Điều 25 Thông tư 111/2013/TT-BTC được sửa đổi bởi khoản 1 Điều 20 Thông tư 92/2015/TT-BTC hướng dẫn về khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công như sau:

Khấu trừ thuế

Khấu trừ thuế là việc tổ chức, cá nhân trả thu nhập thực hiện tính trừ số thuế phải nộp vào thu nhập của người nộp thuế trước khi trả thu nhập, cụ thể như sau:

...

b) Thu nhập từ tiền lương, tiền công

b.1) Đối với cá nhân cư trú ký hợp đồng lao động từ ba (03) tháng trở lên thì tổ chức, cá nhân trả thu nhập thực hiện khấu trừ thuế theo Biểu thuế lũy tiến từng phần, kể cả trường hợp cá nhân ký hợp đồng từ ba (03) tháng trở lên tại nhiều nơi.

b.2) Đối với cá nhân cư trú ký hợp đồng lao động từ ba (03) tháng trở lên nhưng nghỉ làm trước khi kết thúc hợp đồng lao động thì tổ chức, cá nhân trả thu nhập vẫn thực hiện khấu trừ thuế theo Biểu thuế lũy tiến từng phần.

b.3) Đối với cá nhân là người nước ngoài vào làm việc tại Việt Nam thì tổ chức, cá nhân trả thu nhập căn cứ vào thời gian làm việc tại Việt Nam của người nộp thuế ghi trên Hợp đồng hoặc văn bản cử sang làm việc tại Việt Nam để tạm khấu trừ thuế theo Biểu lũy tiến từng phần (đối với cá nhân có thời gian làm việc tại Việt Nam từ 183 ngày trong năm tính thuế) hoặc theo Biểu thuế toàn phần (đối với cá nhân có thời gian làm việc tại Việt Nam dưới 183 ngày trong năm tính thuế).

...

Đồng thời căn cứ Điều 1 Nghị quyết 954/2020/UBTVQH14 điều chỉnh mức giảm trừ gia cảnh của thuế thu nhập cá nhân như sau:

Mức giảm trừ gia cảnh

Điều chỉnh mức giảm trừ gia cảnh quy định tại khoản 1 Điều 19 của Luật Thuế thu nhập cá nhân số 04/2007/QH12 đã được sửa đổi, bổ sung một số điều theo Luật số 26/2012/QH13 như sau:

1. Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

2. Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Như vậy, trường hợp công ty ký hợp đồng lao động từ 03 tháng trở lên với người lao động là cá nhân cư trú nhưng nghỉ làm trước khi kết thúc hợp đồng lao động thì công ty vẫn thực hiện khấu trừ thuế thu nhập cá nhân theo Biểu thuế lũy tiến từng phần trước khi chi trả cho người lao động.

Mức giảm trừ gia cảnh cho cá nhân người nộp thuế là 11 triệu đồng/tháng và cho mỗi người phụ thuộc là 4,4 triệu đồng/tháng, được trừ vào thu nhập chịu thuế trước khi tính thuế thu nhập cá nhân.

Phương pháp tính thuế theo biểu thuế lũy tiến từng phần như thế nào?

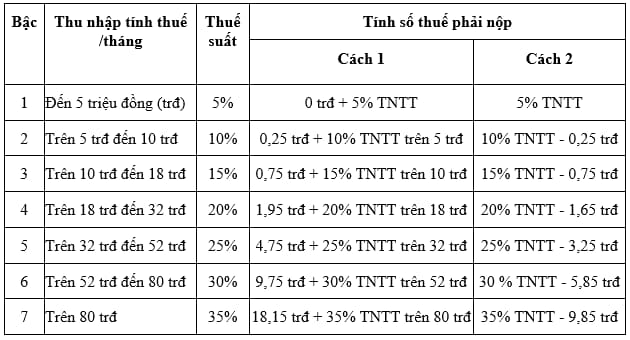

Phương pháp tính thuế theo biểu thuế lũy tiến từng phần đối với thu nhập từ tiền lương, tiền công được hướng dẫn tại Phụ lục 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC, cụ thể như sau:

- Bảo hiểm xã hội Tỉnh Cà Mau sáp nhập vào đâu? Địa chỉ ở đâu?

- Ra nước ngoài để định cư có được hưởng BHXH một lần?

- Tổng hợp 35 thủ tục hành chính có thể làm tại công an cấp xã theo Hướng dẫn 08?

- Bảng tính thuế TNCN từ tiền lương, tiền công theo phương thức rút gọn được quy định như thế nào?

- Chế tài đối với người nộp thuế chậm nộp hồ sơ khai thuế quá 90 ngày như thế nào?

- Báo cáo tài chính của đơn vị kế toán được quy định như thế nào?

- Thời hạn nộp hồ sơ khai thuế GTGT tháng 02/2025? Mức phạt khi nộp chậm hồ sơ khai thuế GTGT là bao nhiêu?

- Cập nhật đáp án Cuộc thi trực tuyến Tìm hiểu về tiết kiệm năng lượng hưởng ứng Giờ Trái đất năm 2025?

- Có được xét thăng quân hàm cấp tướng trước thời hạn không?

- Mức phạt đối với hành vi quảng cáo sai sự thật? Dịch vụ quảng cáo chịu thuế suất thuế GTGT bao nhiêu?