Mẫu Bảng cân đối tài khoản kế toán thuế nội địa là mẫu nào? Hướng dẫn cách lập Bảng cân đối tài khoản kế toán thuế nội địa?

Mẫu Bảng cân đối tài khoản kế toán thuế nội địa là mẫu nào?

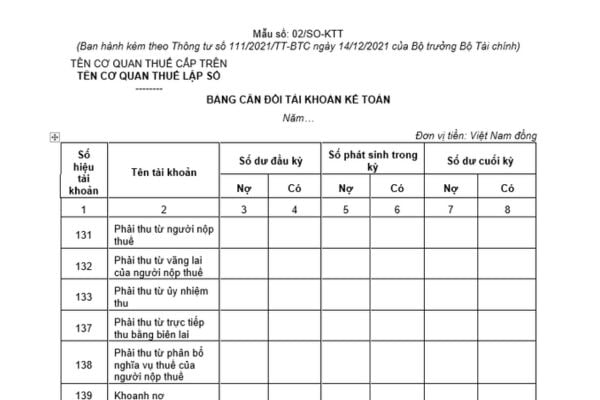

Mẫu Bảng cân đối tài khoản kế toán thuế nội địa là Mẫu số 02/SO-KTT được quy định tại Phụ lục IV ban hành kèm Thông tư 111/2021/TT-BTC, mẫu có dạng như sau:

Tải về Mẫu Bảng cân đối tài khoản kế toán thuế nội địa mới nhất.

Hướng dẫn cách lập Bảng cân đối tài khoản kế toán thuế nội địa?

Cách lập Bảng cân đối tài khoản kế toán thuế nội địa được hướng dẫn cụ thể tại Phụ lục IV ban hành kèm Thông tư 111/2021/TT-BTC như sau:

(1) Mục đích:

Bảng cân đối tài khoản kế toán ghi chép một cách khái quát số hiện có đầu kỳ, tăng, giảm trong kỳ và số cuối kỳ của các tài khoản kế toán phản ánh số thuế phải thu, đã thu, còn phải thu, phải hoàn, đã hoàn, còn phải hoàn, miễn, giảm, khoanh nợ, xóa nợ của cơ quan thuế.

(2) Căn cứ lập:

- Sổ Kế toán thuế theo tài khoản kế toán.

- Bảng Cân đối tài khoản kế toán năm trước.

Trước khi lập Bảng cân đối tài khoản kế toán phải hoàn thành việc ghi chép, khóa Sổ Kế toán thuế theo quy định, đồng thời, phải kiểm tra, đối chiếu khớp đúng giữa các số liệu có liên quan trên các sổ.

(3) Nội dung và phương pháp lập:

- Cột 1, 2 - Số hiệu tài khoản, tên tài khoản: Ghi số hiệu tài khoản, ghi tên tất cả tài khoản cấp 1 và tài khoản cấp 2, cấp 3 (nếu có).

- Cột 3, 4 - Số dư đầu kỳ: Phản ánh số dư đầu năm báo cáo. Số liệu để ghi vào các cột này được căn cứ vào dòng số dư đầu kỳ trên Sổ kế toán thuế hoặc số dư cuối kỳ của Bảng cân đối tài khoản năm trước. Trong đó, các tài khoản có số dư Nợ được phản ánh vào cột “Nợ”, các tài khoản có số dư Có được phản ánh vào cột “Có”.

- Cột 5, 6 - Số phát sinh trong kỳ: Phản ánh tổng số phát sinh Nợ và tổng số phát sinh Có của các tài khoản trong kỳ báo cáo.

Số liệu ghi vào các cột này được căn cứ vào dòng cộng phát sinh trong kỳ của từng tài khoản tương ứng trên Sổ kế toán thuế. Trong đó, tổng số phát sinh “Nợ” của các tài khoản được tổng hợp vào cột “Nợ”, tổng số phát sinh “Có” của các tài khoản được tổng hợp vào cột “Có”

- Cột 7, 8 - Số dư cuối kỳ: Phản ánh số dư tại thời điểm cuối năm báo cáo.

Số liệu để ghi vào các cột này được căn cứ vào dòng số dư cuối kỳ trên Sổ kế toán thuế hoặc được tính căn cứ vào các cột số dư đầu kỳ (cột 3, 4), số phát sinh trong kỳ (cột 5, 6) trên Bảng cân đối tài khoản năm nay. Số liệu ở cột 7, 8 được dùng để lập Bảng cân đối tài khoản năm sau.

- Sau khi ghi đầy đủ các số liệu có liên quan đến các tài khoản, phải thực hiện tổng cộng Bảng cân đối tài khoản. Số liệu trong Bảng cân đối tài khoản phải đảm bảo:

+ Tổng số dư Nợ đầu kỳ (Cột 3) = Tổng số dư Có đầu kỳ (Cột 4)

+ Tổng số phát sinh Nợ trong kỳ (Cột 5) = Tổng số phát sinh Có trong kỳ (Cột 6)

+ Tổng số dư Nợ cuối kỳ (Cột 7) = Tổng số dư Có cuối kỳ (Cột 8).

Mẫu Bảng cân đối tài khoản kế toán thuế nội địa là mẫu nào? Hướng dẫn cách lập Bảng cân đối tài khoản kế toán thuế nội địa? (Hình từ Internet)

Tài khoản kế toán thuế nội địa được phân loại như thế nào?

Căn cứ vào khoản 2 Điều 24 Thông tư 111/2021/TT-BTC quy định tài khoản kế toán thuế nội địa được phân thành các loại sau đây:

- Tài khoản loại 1 - Phải thu: Là các tài khoản phản ánh số thuế phải thu, đã thu, còn phải thu, khoanh nợ của cơ quan thuế các cấp đối với người nộp thuế hoặc tổ chức được cơ quan thuế ủy nhiệm thu.

- Tài khoản loại 3 - Thanh toán và phải trả: Là các tài khoản phản ánh số thuế mà cơ quan thuế phải hoàn, đã hoàn, còn phải hoàn cho người nộp thuế hoặc tổ chức được cơ quan thuế ủy nhiệm thu; tình hình thanh toán với ngân sách nhà nước về các khoản thu và hoàn của cơ quan thuế.

- Tài khoản loại 7 - Thu: Là các tài khoản phản ánh số thu thuế của cơ quan thuế các cấp.

- Tài khoản loại 8 - Hoàn, miễn, giảm, xóa nợ: Là các tài khoản phản ánh số hoàn thuế giá trị gia tăng, tiêu thụ đặc biệt theo pháp luật thuế; số thuế miễn, giảm và xóa nợ cho người nộp thuế theo quyết định của cơ quan thuế hoặc cơ quan nhà nước có thẩm quyền.

.jpg)

.jpg)

- Số tham chiếu trên giấy nộp tiền vào ngân sách nhà nước là số gì? Tải Mẫu C1-02/NS mới nhất?

- Phí đăng ký giấy phép kinh doanh 2025 là bao nhiêu?

- TPHCM: Doanh nghiệp phải sửa Giấy phép đăng ký kinh doanh, hóa đơn điện tử sau khi sắp xếp đơn vị hành chính cấp xã?

- Hàng khuyến mại ngày Tết Âm lịch có phải xuất hóa đơn không?

- Tiền thưởng đột xuất theo Nghị định 73 có tính thuế TNCN không?

- Toàn văn Thông tư 91/2024/TT-BTC quy định Chế độ báo cáo thống kê ngành Tài chính?

- Lịch nghỉ Tết Âm lịch cơ quan nhà nước TPHCM? Có mấy ngạch công chức Thuế?

- Điểm mới về mở rộng đối tượng tham gia BHYT và xác định thứ tự đóng BHYT theo Luật BHYT mới?

- Mẫu bảng phân bổ tiền lương và bảo hiểm xã hội Thông tư 200?

- Khi nào cần nộp tờ khai quyết toán thuế? Thời hạn nộp hồ sơ khai quyết toán thuế là khi nào?