Tờ khai đăng ký thuế cho đơn vị phụ thuộc, địa điểm trực tiếp phát sinh nghĩa vụ thuế theo Thông tư 86?

Tờ khai đăng ký thuế dùng cho đơn vị phụ thuộc, địa điểm trực tiếp phát sinh nghĩa vụ thuế theo Thông tư 86?

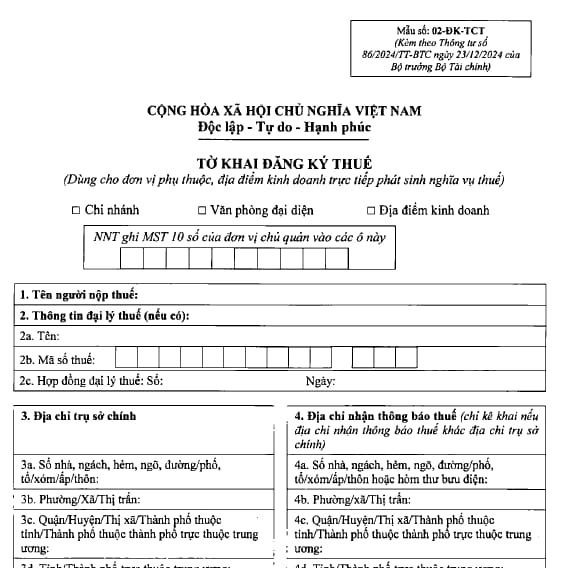

Căn cứ vào Mẫu số 02-ĐK-TCT được quy định ở Phụ lục 2 ban hành kèm theo Thông tư 86/2024/TT-BTC quy định về Mẫu dùng cho đơn vị phụ thuộc, địa điểm trực tiếp phát sinh nghĩa vụ thuế như sau:

Trên đây là Mẫu tờ khai đăng ký thuế dùng cho đơn vị phụ thuộc, địa điểm trực tiếp phát sinh nghĩa vụ thuế theo Thông tư 86

Tải về Mẫu số 02-ĐK-TCT Phụ lục 2 ban hành kèm theo Thông tư 86/2024/TT-BTC

Tờ khai đăng ký thuế dùng cho đơn vị phụ thuộc, địa điểm trực tiếp phát sinh nghĩa vụ thuế theo Thông tư 86? (Hình từ Internet)

Hướng dẫn điền Mẫu tờ khai đăng ký thuế dùng cho đơn vị phụ thuộc, địa điểm trực tiếp phát sinh nghĩa vụ thuế theo Thông tư 86?

Căn cứ vào nội dung Phụ lục 2 ban hành kèm theo Thông tư 86/2020/TT-BTC hướng dẫn về cách điền tờ khai đăng ký thuế dùng cho tổ chức mẫu 02-ĐK-TCT như sau:

1. Tên người nộp thuế:

Ghi rõ ràng, đầy đủ bằng chữ in hoa tên đơn vị phụ thuộc, địa điểm kinh doanh của tổ chức theo Quyết định thành lập hoặc Giấy phép thành lập và hoạt động hoặc Giấy tờ tương đương do cơ quan có thẩm quyền cấp (đối với tổ chức Việt Nam) hoặc Giấy chứng nhận đăng ký kinh doanh (đối với tổ chức của nước có chung biên giới đất liền với Việt Nam thực hiện hoạt động mua bán, trao đổi hàng hóa tại chợ biên giới, chợ cửa khẩu, chợ trong khu kinh tế cửa khẩu của Việt Nam).

2. Thông tin đại lý thuế:

Ghi đầy đủ các thông tin của đại lý thuế trong trường hợp Đại lý thuế ký hợp đồng với người nộp thuế để thực hiện thủ tục đăng ký thuế thay cho người nộp thuế theo quy định tại Luật Quản lý thuế.

3. Địa chỉ trụ sở chỉnh:

Ghi rõ số nhà, ngách, hẻm, ngõ, đường/phố, tổ/xóm/ấp/thôn, phường/xã/thị trấn, quận/huyện/thị xã/thành phố thuộc tỉnh, tỉnh/thành phố của người nộp thuế, số điện thoại, số Fax (nếu có) thì ghi rõ mã vùng - số điện thoại/số Fax theo thông tin địa chỉ sau:

- Địa chỉ trụ sở chính của người nộp thuế là tổ chức.

- Địa chỉ nơi kinh doanh trong chợ biên giới, chợ cửa khẩu, chợ khu kinh tế cửa khẩu đối với người nộp thuế là tổ chức của các nước có chung đường biên giới đất liền với Việt Nam.

- Địa chỉ nơi diễn ra hoạt động thăm dò, khai thác dầu khí đối với hợp đồng dầu khí.

- Người nộp thuế phải kê khai đầy đủ, chính xác thông tin email. Địa chỉ email này dùng làm tài khoản giao dịch điện tử với cơ quan thuế đối với hồ sơ đăng ký thuế điện tử.

4. Địa chỉ nhận thông báo thuế:

Nếu người nộp thuế là tổ chức có địa chỉ nhận các thông báo của cơ quan thuế khác với địa chỉ của trụ sở chính tại chỉ tiêu 3 nêu trên thì ghi rõ địa chỉ nhận thông báo thuế để cơ quan thuế liên hệ.

5. Quyết định thành lập:

- Đối với người nộp thuế là đơn vị phụ thuộc, địa điểm kinh doanh của tổ chức có quyết định thành lập: Ghi rõ số quyết định, ngày ban hành quyết định và cơ quan ban hành quyết định.

- Đối với nhà thầu, nhà đầu tư tham gia Hợp đồng dầu khí: Ghi rõ số hợp đồng, ngày ký hợp đồng, để trống phần cơ quan ra quyết định.

6. Giấy phép thành lập và hoạt động hoặc giấy từ tương đương do cơ quan có thẩm quyền cấp:

Ghi rõ số, ngày cấp và cơ quan cấp Giấy chứng nhận ĐKKD của nước có chung biên giới với Việt Nam cấp (đối với người nộp thuế là tổ chức của nước có chung biên giới đất liền với Việt Nam thực hiện hoạt động mua bán, trao đổi hàng hóa tại chợ biên giới, chợ cửa khẩu, chợ trong khu kinh tế cửa khẩu của Việt Nam), Giấy phép thành lập và hoạt động hoặc Giấy phép tương đương do cơ quan có thẩm quyền cấp (đối với người nộp thuế là tổ chức của Việt Nam).

Riêng thông tin "cơ quan cấp" Giấy chứng nhận ĐKKD: ghi tên nước có chung đường biên giới đất liền với Việt Nam đã cấp Giấy chứng nhận ĐKKD (Lào, Campuchia, Trung Quốc).

7. Ngành nghề kinh doanh chính:

Ghi theo ngành nghề kinh doanh trên Giấy phép thành lập và hoạt động hoặc Giấy phép tương đương do cơ quan có thẩm quyền cấp (đối với người nộp thuế là tổ chức của Việt Nam) và Giấy chứng nhận ĐKKD (đối với người nộp thuế là tổ chức của nước có chung biên giới đất liền với Việt Nam thực hiện hoạt động mua bán, trao đổi hàng hóa tại chợ biên giới, chợ cửa khẩu, chợ trong khu kinh tế cửa khẩu của Việt Nam).

Lưu ý: chỉ ghi 1 ngành nghề chính thực tế kinh doanh.

8. Vốn điều lệ:

Nếu trên Quyết định thành lập, hoặc Giấy phép thành lập và hoạt động, hoặc Giấy tờ tương đương do cơ quan có thẩm quyền cấp có vốn thì ghi (ghi rõ loại tiền, phân loại nguồn vốn theo chủ sở hữu, tỷ trọng của từng loại nguồn vốn trong tổng số vốn), nếu không có vốn thì để trống thông tin này.

9. Ngày bắt đầu hoạt động kinh doanh:

Kê khai ngày người nộp thuế bắt đầu hoạt động thực tế nếu khác với ngày cấp mã số thuế.

10. Loại hình kinh tế:

Đánh dấu X vào 1 trong những ô tương ứng.

11. Hình thức hạch toán kế toán về kết quả kinh doanh:

Đánh dấu X vào một trong hai ô của chỉ tiêu này.

12. Năm tài chính:

Ghi rõ từ ngày, tháng đầu niên độ kế toán đến ngày, tháng cuối niên độ kế toán theo năm dương lịch hoặc năm tài chính.

13. Thông tin về đơn vị chủ quản hoặc đơn vị quản lý trực tiếp:

Ghi rõ tên, mã số thuế của đơn vị chủ quản hoặc đơn vị cấp trên trực tiếp quản lý đơn vị phụ thuộc.

14. Thông tin người đứng đầu đơn vị phụ thuộc/địa điểm kinh doanh:

Kê khai thông tin chi tiết của người đứng đầu đơn vị phụ thuộc/địa điểm kinh doanh của tổ chức.

Trường hợp người đứng đầu đơn vị phụ thuộc/địa điểm kinh doanh là người Việt Nam thì khai số định danh cá nhân tại chỉ tiêu 14d và không phải kê khai chỉ tiêu 14đ, 14e.

Cơ quan thuế tự động tích hợp thông tin “địa chỉ thường trú”, “địa chỉ hiện tại” của cá nhân từ Cơ sở dữ liệu quốc gia về dân cư để đưa vào chỉ tiêu 14đ, 14e.

15. Phương pháp tính thuế GTGT:

Đánh dấu X vào ô tương ứng của chỉ tiêu này.

16. Thông tin về các đơn vị liên quan:

- Nếu người nộp thuế có địa điểm kinh doanh, kho hàng phụ thuộc không có chức năng kinh doanh thì đánh dấu X vào ô “Có địa điểm kinh doanh, kho hàng phụ thuộc”, sau đó phải kê khai vào phần “Bảng kê các địa điểm kinh doanh” mẫu số BK03-ĐK-TCT.

- Nếu người nộp thuế có hợp đồng với nhà thầu nước ngoài, nhà thầu phụ nước ngoài thì đánh dấu X vào ô “Có nhà thầu nước ngoài, nhà thầu phụ nước ngoài”, sau đó phải kê khai vào phần “Bảng kê các nhà thầu nước ngoài, nhà thầu phụ nước ngoài” mẫu số BK04-ĐK-TCT.

- Nếu người nộp thuế có nhà thầu, nhà đầu tư dầu khí thì đánh dấu X vào ô “Có nhà thầu, nhà đầu tư dầu khí”, sau đó phải kê khai vào phần “Bảng kê các nhà thầu, nhà đầu tư dầu khí” mẫu số BK05-ĐK-TCT (đối với hợp đồng dầu khí).

17. Thông tin khác:

Ghi rõ họ và tên, số định danh cá nhân (đối với người Việt Nam) hoặc mã số thuế cá nhân (đối với người nước ngoài), số điện thoại liên lạc và email của Giám đốc và Kế toán trưởng hoặc phụ trách kế toán của người nộp thuế.

18. Tình trạng trước khi tổ chức lại tổ chức (nếu có):

Nếu người nộp thuế đăng ký thuế do chia/tách/hợp nhất tổ chức, hoặc chuyển đơn vị độc lập thành đơn vị phụ thuộc của một đơn vị chủ quản khác, hoặc chuyển đơn vị phụ thuộc của một đơn vị chủ quản thành đơn vị phụ thuộc của đơn vị chủ quản khác thì đánh dấu X vào một trong các ô tương ứng của chỉ tiêu này và phải ghi rõ mã số thuế đã cấp trước đó của đơn vị phụ thuộc của các tổ chức kinh tế bị chia, bị tách, bị hợp nhất, đơn vị bị chuyển đổi.

19. Phần người nộp thuế hoặc người đại diện hợp pháp của người nộp thuế ký, ghi rõ họ tên:

Người nộp thuế hoặc người đại diện hợp pháp của người nộp thuế phải ký, ghi rõ họ tên vào phần này.

20. Đóng dấu của người nộp thuế:

Trường hợp người nộp thuế có con dấu tại thời điểm đăng ký thuế thì phải đóng dấu vào phần này (trừ trường hợp nộp hồ sơ theo phương thức điện tử).

Trường hợp người nộp thuế không có con dấu tại thời điểm đăng ký thuế thì chưa phải đóng dấu trên tờ khai đăng ký thuế.

Khi người nộp thuế đến nhận kết quả phải bổ sung việc đóng dấu cho cơ quan thuế.

21. Nhân viên đại lý thuế:

Trường hợp đại lý thuế kê khai thay cho người nộp thuế thì kê khai vào thông tin này.

.jpg)

.jpg)

- Cá nhân, hộ kinh doanh tạm ngừng kinh doanh trong năm 2024 thì có nộp thuế môn bài năm 2025 không?

- Địa chỉ Chi cục Thuế quận 3? Chi cục Thuế quận 3 làm việc mấy giờ? Chi cục Thuế có nhiệm vụ và quyền hạn gì?

- Lệ phí môn bài 2025 khai theo tháng, quý hay theo năm?

- Các trường hợp công khai thông tin đăng ký thuế của người nộp thuế từ 06/02/2025?

- Cách điền tờ khai hải quan đối với hàng hóa xuất khẩu mới nhất 2025?

- Tổ chức có vốn điều lệ 01 tỷ có phải nộp thuế môn bài 2025 không?

- 2 trạng thái mã số thuế mới được bổ sung từ 06/02/2025 theo Thông tư 86 2024?

- Quy định về kê khai và nộp lệ phí môn bài 2025: Đầy đủ, chi tiết nhất?

- Thời điểm xuất hóa đơn có được ghi theo năm âm lịch không?

- Mã số thuế trạng thái 09 theo Thông tư 86 là gì? Người nộp thuế có mã số thuế trạng thái 09 có bị công khai thông tin?