Mẫu 05-ĐK-TH-TC Tờ khai đăng ký thuế tổng hợp của cá nhân có thu nhập từ tiền lương, tiền công?

- Mẫu 05-ĐK-TH-TC Tờ khai đăng ký thuế tổng hợp của cá nhân có thu nhập từ tiền lương, tiền công?

- Những khoản thu nhập từ tiền lương, tiền công nào phải chịu thuế thu nhập cá nhân?

- Cá nhân có số tiền thuế phát sinh phải nộp hằng năm sau quyết toán thuế TNCN từ tiền lương, tiền công bao nhiêu thì được miễn thuế?

Mẫu 05-ĐK-TH-TC Tờ khai đăng ký thuế tổng hợp của cá nhân có thu nhập từ tiền lương, tiền công?

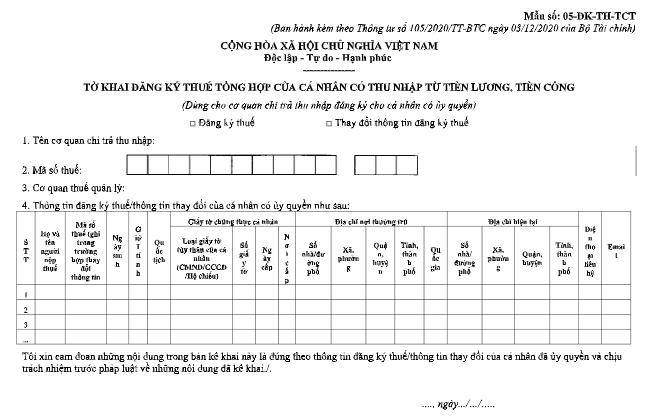

Căn cứ Mẫu 05-ĐK-TH-TC ban hành kèm theo Thông tư 105/2020/TT-BTC quy định mẫu tờ khai đăng ký thuế tổng hợp của cá nhân có thu nhập từ tiền lương, tiền công như sau:

Tải về Mẫu 05-ĐK-TH-TC Tờ khai đăng ký thuế tổng hợp của cá nhân có thu nhập từ tiền lương, tiền công tại đây: tải

Lưu ý: Mẫu 05-ĐK-TH-TC dùng cho cơ quan chi trả thu nhập đăng ký cho cá nhân có ủy quyền

Mẫu 05-ĐK-TH-TC Tờ khai đăng ký thuế tổng hợp của cá nhân có thu nhập từ tiền lương, tiền công? (Hình từ Internet)

Những khoản thu nhập từ tiền lương, tiền công nào phải chịu thuế thu nhập cá nhân?

Căn cứ Điều 3 Luật Thuế thu nhập cá nhân 2007 được sửa đổi bởi khoản 1; khoản 2 Điều 2 Luật Sửa đổi các Luật về thuế 2014 và khoản 1 Điều 1 Luật Thuế thu nhập cá nhân sửa đổi 2012 quy định thu nhập chịu thuế:

Thu nhập chịu thuế

Thu nhập chịu thuế thu nhập cá nhân gồm các loại thu nhập sau đây, trừ thu nhập được miễn thuế quy định tại Điều 4 của Luật này:

1. Thu nhập từ kinh doanh, bao gồm:

a) Thu nhập từ hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ;

b) Thu nhập từ hoạt động hành nghề độc lập của cá nhân có giấy phép hoặc chứng chỉ hành nghề theo quy định của pháp luật.

Thu nhập từ kinh doanh quy định tại khoản này không bao gồm thu nhập của cá nhân kinh doanh có doanh thu từ 100 triệu đồng/năm trở xuống.

2. Thu nhập từ tiền lương, tiền công, bao gồm:

a) Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công;

b) Các khoản phụ cấp, trợ cấp, trừ các khoản: phụ cấp, trợ cấp theo quy định của pháp luật về ưu đãi người có công; phụ cấp quốc phòng, an ninh; phụ cấp độc hại, nguy hiểm đối với ngành, nghề hoặc công việc ở nơi làm việc có yếu tố độc hại, nguy hiểm; phụ cấp thu hút, phụ cấp khu vực theo quy định của pháp luật; trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, trợ cấp do suy giảm khả năng lao động, trợ cấp hưu trí một lần, tiền tuất hàng tháng và các khoản trợ cấp khác theo quy định của pháp luật về bảo hiểm xã hội; trợ cấp thôi việc, trợ cấp mất việc làm theo quy định của Bộ luật lao động; trợ cấp mang tính chất bảo trợ xã hội và các khoản phụ cấp, trợ cấp khác không mang tính chất tiền lương, tiền công theo quy định của Chính phủ.

...

Như vậy, những khoản thu nhập từ tiền lương, tiền công phải chịu thuế thu nhập cá nhân bao gồm các khoản tiền lương, tiền công, các khoản có tính chất tiền lương, tiền công và các khoản phụ cấp, trợ cấp.

Tuy nhiên, các khoản phụ cấp, trợ cấp sau không phải là thu nhập chịu thuế thu nhập cá nhân:

- Phụ cấp, trợ cấp theo quy định của pháp luật về ưu đãi người có công

- Phụ cấp quốc phòng, an ninh

- Phụ cấp độc hại, nguy hiểm đối với ngành, nghề hoặc công việc ở nơi làm việc có yếu tố độc hại, nguy hiểm

- Phụ cấp thu hút, phụ cấp khu vực theo quy định của pháp luật

- Trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, trợ cấp do suy giảm khả năng lao động, trợ cấp hưu trí một lần, tiền tuất hàng tháng và các khoản trợ cấp khác theo quy định của pháp luật về bảo hiểm xã hội

- Trợ cấp thôi việc, trợ cấp mất việc làm theo quy định của Bộ luật lao động

- Trợ cấp mang tính chất bảo trợ xã hội và các khoản phụ cấp, trợ cấp khác không mang tính chất tiền lương, tiền công theo quy định của Chính phủ.

Cá nhân có số tiền thuế phát sinh phải nộp hằng năm sau quyết toán thuế TNCN từ tiền lương, tiền công bao nhiêu thì được miễn thuế?

Căn cứ Điều 79 Luật Quản lý thuế 2019 quy định miễn thuế, giảm thuế:

Miễn thuế, giảm thuế

1. Miễn thuế, giảm thuế được thực hiện theo quy định của pháp luật về thuế và khoản 2 Điều này.

2. Miễn thuế đối với các trường hợp sau đây:

a) Hộ gia đình, cá nhân thuộc đối tượng nộp thuế sử dụng đất phi nông nghiệp có số tiền thuế phải nộp hằng năm từ 50.000 đồng trở xuống;

b) Cá nhân có số tiền thuế phát sinh phải nộp hằng năm sau quyết toán thuế thu nhập cá nhân từ tiền lương, tiền công từ 50.000 đồng trở xuống.

Theo quy định trên, cá nhân có số tiền thuế phát sinh phải nộp hằng năm sau quyết toán thuế thu nhập cá nhân từ tiền lương, tiền công từ 50.000 đồng trở xuống thì được miễn thuế TNCN

.jpg)

- Khai man chứng từ kế toán bị phạt bao nhiêu tiền? Có bị truy cứu trách nhiệm hình sự không?

- Cá nhân cư trú và cá nhân không cư trú khác nhau như thế nào?

- Ủy quyền quyết toán thuế TNCN là gì? Mẫu ủy quyền quyết toán thuế TNCN mới nhất 2025?

- Tổng hợp những quy định riêng đối với hoạt động kinh doanh tạm nhập, tái xuất có điều kiện theo Nghị định 69?

- Đất vườn có phải là đất nông nghiệp không? Chuyển đổi từ đất vườn lên đất ở nộp lệ phí trước bạ áp dụng mức bao nhiêu?

- Khấu trừ thuế GTGT đầu vào của hàng hóa dịch vụ sử dụng cho sản xuất kinh doanh hàng hóa dịch vụ chịu thuế và không chịu thuế từ 01/07/2025?

- Có được miễn tiền chậm nộp tiền thuế và tiền phạt chậm nộp thuế vi phạm hành chính về thuế trong trường hợp bất khả kháng?

- Nguyên tắc chung về xây dựng hệ thống thông tin về hóa đơn, chứng từ được quy định như thế nào?

- Tờ khai cấp giấy xác nhận tình trạng hôn nhân mới nhất? Lệ phí cấp giấy xác nhận tình trạng hôn nhân là bao nhiêu?

- Thông tư hướng dẫn Luật Thuế giá trị gia tăng 2024 sẽ được trình thông qua trong tháng 5/2025?