Hướng dẫn cách tính thuế TNCN với tiền lương làm thêm giờ mới nhất 2025?

Hướng dẫn cách tính thuế TNCN với tiền lương làm thêm giờ mới nhất 2025?

Căn cứ theo quy định tại điểm i khoản 1 Điều 3 Thông tư 111/2013/TT-BTC về các khoản thu nhập miễn thuế TNCN như sau:

Các khoản thu nhập được miễn thuế

1. Căn cứ quy định tại Điều 4 của Luật Thuế thu nhập cá nhân, Điều 4 của Nghị định số 65/2013/NĐ-CP, các khoản thu nhập được miễn thuế bao gồm:

...

i) Thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của Bộ luật Lao động. Cụ thể như sau:

i.1) Phần tiền lương, tiền công trả cao hơn do phải làm việc ban đêm, làm thêm giờ được miễn thuế căn cứ vào tiền lương, tiền công thực trả do phải làm đêm, thêm giờ trừ (-) đi mức tiền lương, tiền công tính theo ngày làm việc bình thường.

i.2) Tổ chức, cá nhân trả thu nhập phải lập bảng kê phản ánh rõ thời gian làm đêm, làm thêm giờ, khoản tiền lương trả thêm do làm đêm, làm thêm giờ đã trả cho người lao động. Bảng kê này được lưu tại đơn vị trả thu nhập và xuất trình khi có yêu cầu của cơ quan thuế.

...

Theo đó, khoản thu nhập từ tiền lương, tiền công làm thêm giờ thuộc khoản thu nhập được miễn thuế TNCN đối với phần tiền lương, tiền công làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định.

Do đó, không phải toàn bộ phần tiền lương, tiền công làm thêm giờ sẽ thuộc vào khoản thu nhập được miễn thuế TNCN theo quy định mà chỉ tính đối với phần được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định

Bên cạnh đó, người nộp thuế có thể tính thuế TNCN đối với tiền lương, tiền công làm thêm giờ theo công thức được quy định tại Điều 7 Thông tư 111/2013/TT-BTC như sau:

Căn cứ tính thuế đối với thu nhập chịu thuế từ kinh doanh, từ tiền lương, tiền công

Căn cứ tính thuế đối với thu nhập từ kinh doanh và thu nhập từ tiền lương, tiền công là thu nhập tính thuế và thuế suất, cụ thể như sau:

1. Thu nhập tính thuế được xác định bằng thu nhập chịu thuế theo hướng dẫn tại Điều 8 Thông tư này trừ (-) các khoản giảm trừ sau:

a) Các khoản giảm trừ gia cảnh theo hướng dẫn tại khoản 1, Điều 9 Thông tư này.

b) Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện theo hướng dẫn tại khoản 2, Điều 9 Thông tư này.

c) Các khoản đóng góp từ thiện, nhân đạo, khuyến học theo hướng dẫn tại khoản 3, Điều 9 Thông tư này.

2. Thuế suất

Thuế suất thuế thu nhập cá nhân đối với thu nhập từ kinh doanh, từ tiền lương, tiền công được áp dụng theo Biểu thuế lũy tiến từng phần quy định tại Điều 22 Luật Thuế thu nhập cá nhân

3. Cách tính thuế

Thuế thu nhập cá nhân đối với thu nhập từ kinh doanh, từ tiền lương, tiền công là tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

Để thuận tiện cho việc tính toán, có thể áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư này.

...

Theo đó, phần tiền lương, tiền công sẽ được áp dụng theo Biểu thuế lũy tiến từng phần, có thể tính thuế TNCN theo công thức như sau:

Thuế TNCN phải nộp = Thu nhập tính thuế TNCN x thuế suất

Trong đó:

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ

Thu nhập chịu thuế = Tổng thu nhập người lao động nhận được từ tiền công, tiền lương - Các khoản được miễn thuế.

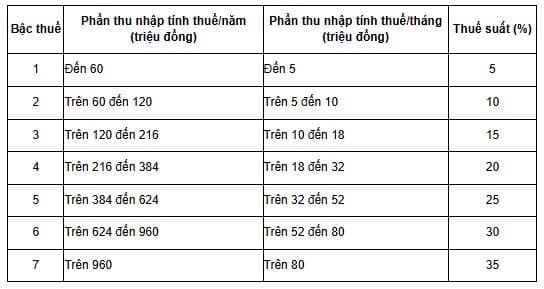

Thuế suất: Tính theo lũy tiến từng phần bao gồm 7 bậc thuế như bảng dưới đây:

Hướng dẫn cách tính thuế TNCN với tiền lương làm thêm giờ mới nhất 2025? (Hình từ internet)

Bảng thanh toán tiền lương làm thêm giờ?

Căn cứ theo quy định tại khoản 1 Điều 98 Bộ luật Lao động 2019 về tiền lương làm thêm giờ cụ thể như sau:

Tiền lương làm thêm giờ, làm việc vào ban đêm

1. Người lao động làm thêm giờ được trả lương tính theo đơn giá tiền lương hoặc tiền lương thực trả theo công việc đang làm như sau:

a) Vào ngày thường, ít nhất bằng 150%;

b) Vào ngày nghỉ hằng tuần, ít nhất bằng 200%;

c) Vào ngày nghỉ lễ, tết, ngày nghỉ có hưởng lương, ít nhất bằng 300% chưa kể tiền lương ngày lễ, tết, ngày nghỉ có hưởng lương đối với người lao động hưởng lương ngày.

Theo đó, có thể thấy người lao động làm thêm giờ được trả lương làm thêm giờ tính theo đơn giá tiền lương thực trả theo công việc hoặc theo lương ngày mà người lao động làm việc vào ngày làm việc bình thường dựa theo từng trường hợp cụ thể như sau:

(1) Vào ngày thường, ít nhất bằng 150%;

(2) Vào ngày nghỉ hằng tuần, ít nhất bằng 200%;

(3) Vào ngày nghỉ lễ, tết, ngày nghỉ có hưởng lương, ít nhất bằng 300% chưa kể tiền lương ngày lễ, tết, ngày nghỉ có hưởng lương đối với người lao động hưởng lương ngày;

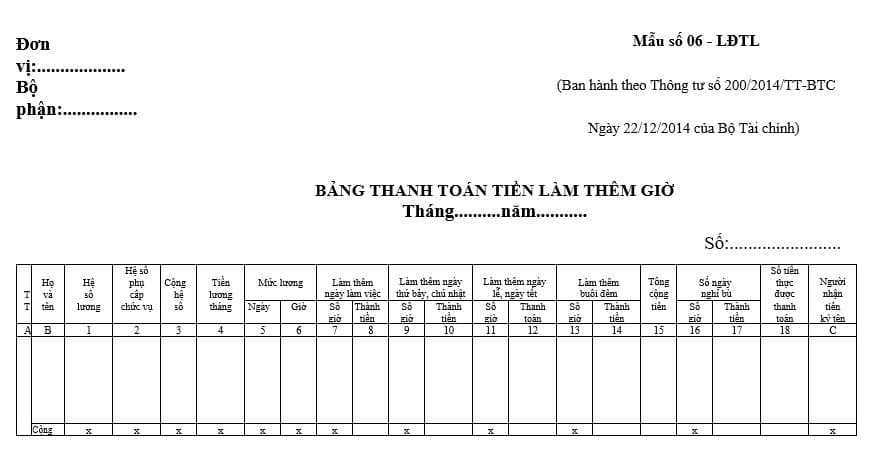

Bên cạnh đó, bảng thanh toán tiền lương làm thêm giờ được áp dụng theo mẫu 06-LĐTL quy định tại Phụ lục 3 Danh mục và biểu mẫu chứng từ kế toán ban hành kèm theo Thông tư 200/2014/TT-BTC

Có thể tải mẫu bảng thanh toán tiền lương làm thêm giờ theo mẫu 06-LĐTL

- Mẫu đơn xin vào Đảng mới nhất 2025 và hướng dẫn cách viết đơn xin vào Đảng mới nhất 2025? Mức đóng đảng phí Đảng viên là bao nhiêu?

- Phải có ít nhất bao nhiêu thành viên góp vốn là kiểm toán viên đăng ký hành nghề trong Công ty TNHH kiểm toán?

- Nội dung tập sự đối với công chức thuế mới trúng tuyển sẽ tập sự như thế nào?

- Mẫu hợp đồng dịch vụ pháp lý mới nhất 2025? Dịch vụ tư vấn pháp lý áp dụng mức thuế suất thuế GTGT bao nhiêu?

- Dự thảo Nghị định giảm tiền thuê đất năm 2024? Đề xuất giảm 30% tiền thuê đất của năm 2024?

- Người lao động cao tuổi có phải đóng thuế TNCN hay không?

- Danh mục ngành nghề đầu tư kinh doanh có điều kiện theo Luật mới từ 15/01/2025?

- Có phải thông báo với cơ quan thuế khi doanh nghiệp tạm ngừng kinh doanh không?

- Tổng Kiểm toán nhà nước là ai? Tổng Kiểm toán nhà nước có quyền hạn như thế nào?

- Mẫu báo cáo tổng hợp thu ngân sách nhà nước về thuế chuyên thu đối với hàng hóa xuất nhập khẩu là mẫu nào?