Cách tra cứu doanh nghiệp rủi ro cao về thuế trên Trang thông tin điện tử của Tổng cục Thuế

Cách tra cứu doanh nghiệp rủi ro cao về thuế trên Trang thông tin điện tử của Tổng cục Thuế

Dưới đây, là hướng dẫn cách tra cứu doanh nghiệp rủi ro cao về thuế trên Trang thông tin điện tử của Tổng cục Thuế:

Bước 1: Người dân truy cập vào địa chỉ Cổng thông tin của Tổng cục Thuế (tại đường link https://www.gdt.gov.vn/wps/portal/home/dnrrvt)

Bước 2: Chọn vào tỉnh, thành muốn tìm danh sách doanh nghiệp rủi ro cao về thuế hiển thị trên màn hình

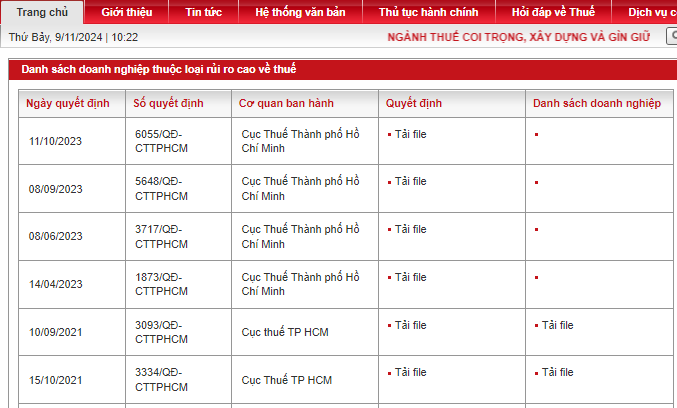

Bước 3: Màn hình hiển thị danh sách doanh nghiệp rủi ro cao về thuế. Nhấp chọn tải về để xem chi tiết.

Ví dụ: Chọn xem danh sách doanh nghiệp rủi ro cao về thuế trên địa bàn Thành phố Hồ Chí Minh

Phân loại mức độ rủi ro người nộp thuế là doanh nghiệp

Phân loại mức độ rủi ro người nộp thuế là doanh nghiệp được quy định tại Điều 11 Thông tư 31/2021/TT-BTC như sau:

(1) Phân loại mức độ rủi ro tổng thể

- Người nộp thuế là doanh nghiệp được phân loại mức độ rủi ro theo một trong những hạng sau:

+ Hạng 1: Người nộp thuế rủi ro rất thấp.

+ Hạng 2: Người nộp thuế rủi ro thấp.

+ Hạng 3: Người nộp thuế rủi ro trung bình.

+ Hạng 4: Người nộp thuế rủi ro cao.

+ Hạng 5: Người nộp thuế rủi ro rất cao.

- Mức độ rủi ro người nộp thuế được phân loại dựa trên kết quả đánh giá tuân thủ pháp luật thuế tại Điều 10 và các tiêu chí quy định tại Phụ lục II Thông tư 31/2021/TT-BTC, cụ thể:

STT | Nhóm tiêu chí | Tiêu chí | |

(1) | (2) | (3) | |

1 | Thông tin chung về doanh nghiệp | Thời gian thành lập doanh nghiệp | |

2 | Thời gian hoạt động của doanh nghiệp | ||

3 | Địa chỉ trụ sở đăng ký kinh doanh | ||

4 | Loại hình doanh nghiệp | ||

5 | Ngành nghề kinh doanh | Ngành nghề đăng ký kinh doanh | |

Ngành nghề kinh doanh chính | |||

6 | Số vốn đăng ký | Vốn điều lệ | |

Vốn chủ sở hữu | |||

Biến động vốn chủ sở hữu | |||

7 | Mức độ tương xứng giữa nhân viên với tính chất, quy mô doanh nghiệp | ||

8 | Thông tin của chủ doanh nghiệp, người đại diện theo pháp luật của doanh nghiệp | Số lần và mức độ vi phạm pháp luật thuế của chủ doanh nghiệp | |

9 | Tính đầy đủ của thông tin chủ doanh nghiệp và người đại diện theo pháp luật | ||

10 | Địa chỉ đăng ký hộ khẩu thường trú của chủ doanh nghiệp, người đại diện theo pháp luật của doanh nghiệp | ||

11 | Số lượng doanh nghiệp mà cá nhân là chủ doanh nghiệp, người đại diện theo pháp luật | ||

12 | Tình trạng hoạt động của doanh nghiệp | Trạng thái hoạt động của doanh nghiệp | |

13 | Số lần doanh nghiệp tạm ngừng kinh doanh | ||

14 | Số lần doanh nghiệp thay đổi địa điểm kinh doanh | ||

15 | Số lần thay đổi địa chỉ kinh doanh nhưng còn nợ thuế | ||

16 | Tình hình kê khai và nộp thuế | Tỷ trọng số hồ sơ khai thuế đã nộp trên số hồ sơ khai thuế phải nộp | |

17 | Tỷ trọng số hồ sơ khai thuế nộp đúng hạn trên số hồ sơ khai thuế đã nộp | ||

18 | Doanh nghiệp có điều chỉnh, bổ sung các chỉ tiêu trong hồ sơ khai thuế | ||

19 | Báo cáo tài chính được kiểm toán | Ý kiến của kiểm toán báo cáo tài chính | |

20 | Doanh thu bán hàng hóa, cung cấp dịch vụ | Tổng doanh thu hàng hóa, cung cấp dịch vụ bán ra | |

21 | Doanh thu thuần bán hàng hóa, cung cấp dịch vụ | ||

22 | Sự biến động doanh thu hàng hóa, cung cấp dịch vụ bán ra | ||

23 | Sự biến động doanh thu thuần bán hàng hóa, cung cấp dịch vụ | ||

24 | Chi phí doanh nghiệp | Tổng giá trị hàng hóa, dịch vụ mua vào | |

25 | Biến động của tổng giá trị hàng hóa dịch vụ mua vào, bán ra | ||

26 | Tổng chi phí | ||

27 | Biến động chi phí | ||

28 | Lợi nhuận của doanh nghiệp | Tổng lợi nhuận kế toán trước thuế thu nhập doanh nghiệp | |

29 | Tổng lợi nhuận kế toán sau thuế thu nhập doanh nghiệp | ||

30 | Tổng số lỗ | ||

31 | Số lần kê khai lỗ | ||

32 | Biến động các khoản lợi nhuận | ||

33 | Tài sản của doanh nghiệp | Tài sản ngắn hạn | |

34 | Tài sản dài hạn | ||

35 | Biến động của tài sản | ||

36 | Khả năng thanh toán của doanh nghiệp | Nợ phải trả | |

37 | Biến động nợ phải trả | ||

38 | Các khoản mục tài chính trọng yếu của doanh nghiệp | Phải trả người bán | |

39 | Người mua trả tiền trước | ||

40 | Các khoản dự phòng | ||

41 | Biến động khoản phải trả người bán | ||

42 | Biến động khoản người mua trả tiền trước | ||

43 | Biến động các khoản dự phòng | ||

44 | Tình hình chấp hành nghĩa vụ thuế với ngân sách nhà nước | Số tiền phải nộp ngân sách nhà nước trong kỳ | |

45 | Số tiền đã nộp ngân sách nhà nước trong kỳ | ||

46 | Số thuế được miễn giảm trong kỳ | ||

47 | Số thuế được hoàn trong kỳ | ||

48 | Thuế giá trị gia tăng | Thuế giá trị gia tăng của hàng hóa, dịch vụ bán ra trong kỳ | |

49 | Thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào trong kỳ | ||

50 | Thuế giá trị gia tăng phát sinh trong kỳ | ||

51 | Thuế giá trị gia tăng phải nộp trong kỳ | ||

52 | Thuế giá trị gia tăng còn được khấu trừ chuyển kỳ sau | ||

53 | Biến động thuế giá trị gia tăng của hàng hóa, dịch vụ bán ra | ||

54 | Biến động thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào | ||

55 | Biến động thuế giá trị gia tăng phát sinh | ||

56 | Biến động thuế giá trị gia tăng phải nộp | ||

57 | Thuế thu nhập doanh nghiệp | Thuế thu nhập doanh nghiệp phải nộp trong kỳ | |

58 | Thuế thu nhập doanh nghiệp còn phải nộp trong kỳ | ||

59 | Thuế thu nhập doanh nghiệp được ưu đãi, miễn giảm trong kỳ | ||

60 | Biến động thuế thu nhập doanh nghiệp phải nộp | ||

61 | Biến động thuế thu nhập doanh nghiệp còn phải nộp | ||

62 | Biến động thuế thu nhập doanh nghiệp được ưu đãi, miễn giảm | ||

63 | Thuế tiêu thụ đặc biệt | Số thuế tiêu thụ đặc biệt phải nộp | |

64 | Số thuế tiêu thụ đặc biệt được khấu trừ | ||

65 | Biến động số thuế tiêu thụ đặc biệt phải nộp | ||

66 | Biến động số thuế tiêu thụ đặc biệt được khấu trừ | ||

67 | Các khoản thu liên quan đến đất đai, tài sản gắn liền với đất | Thửa đất, tài sản gắn liền với đất được chuyển nhượng nhiều lần | |

68 | Có sự sai lệch giữa thông tin người nộp thuế kê khai và thông tin cơ quan thuế thu thập được | ||

69 | Hồ sơ xác định nghĩa vụ tài chính do cơ quan nhà nước có thẩm quyền chuyển đến hoặc cơ quan nhà nước có thẩm quyền xác nhận không đầy đủ thành phần, thông tin | ||

70 | Hồ sơ xác định nghĩa vụ tài chính, hồ sơ khai thuế có số thuế miễn giảm, các khoản giảm trừ hoặc số thuế đề nghị miễn giảm | ||

71 | Hồ sơ khai tiền thuê đất, thuê mặt nước chưa có quyết định, hợp đồng cho thuê đất | ||

72 | Tình hình nợ thuế của doanh nghiệp | Số tiền thuế nợ theo tuổi nợ | |

73 | Tổng số tiền chậm nộp | ||

74 | Số lần phát sinh tiền chậm nộp | ||

75 | Số ngày chậm nộp | ||

76 | Biến động tổng số tiền nợ thuế | ||

77 | Mức độ vi phạm hành chính về thuế | Tổng số lần doanh nghiệp bị xử phạt vi phạm hành chính về thuế | |

78 | Tổng số tiền xử phạt vi phạm hành chính về thuế | ||

79 | Tính chất, mức độ vi phạm phát hiện qua thanh tra, kiểm tra | Kỳ đã được thanh tra, kiểm tra gần nhất | |

80 | Số lần vi phạm pháp luật về thuế phát hiện qua kiểm tra, thanh tra tại trụ sở doanh nghiệp | ||

81 | |||

82 | Số tiền thuế phải nộp, được khấu trừ, được hoàn, giảm lỗ cơ quan thuế phát hiện qua kiểm tra, thanh tra thuế | ||

83 | Tình hình sử dụng hóa đơn | Số hóa đơn doanh nghiệp sử dụng, xóa bỏ, hủy, mất, cháy, hỏng | |

84 | Số lần bị xử phạt vi phạm về hóa đơn | ||

85 | Doanh nghiệp có giao dịch liên kết, đáng ngờ | Phát sinh giao dịch chuyển nhượng vốn, liên doanh, liên kết | |

86 | Chi phí lãi vay không được trừ đối với giao dịch liên kết | ||

87 | Giao dịch qua ngân hàng, tổ chức tín dụng khác có dấu hiệu đáng ngờ | ||

88 | Kết quả đánh giá tuân thủ pháp luật thuế đối với người nộp thuế | Mức độ tuân thủ pháp luật thuế của người nộp thuế | |

89 | Kết quả đánh giá tuân thủ pháp luật, phân loại rủi ro người nộp thuế của các cơ quan liên quan | Kết quả đánh giá tuân thủ pháp luật về hải quan, kế toán, thống kê tài chính doanh nghiệp và phân loại rủi ro người nộp thuế của cơ quan nhà nước có thẩm quyền | |

90 | Dấu hiệu rủi ro theo từng thời kỳ | Mục tiêu, yêu cầu của quản lý thuế trong từng thời kỳ | |

91 | Lựa chọn ngẫu nhiên theo yêu cầu quản lý trong từng thời kỳ | ||

92 | Các dấu hiệu rủi ro theo luật định | Dấu hiệu rủi ro của người nộp thuế được quy định tại các chính sách thuế và chính sách liên quan khác | |

93 | Chỉ tiêu đánh giá khác | Việc chấp hành pháp luật về thuế, pháp luật về hải quan, kế toán, thống kê, tài chính và các lĩnh vực khác có liên quan | |

94 | Thông tin về đầu tư, xuất nhập khẩu hàng hóa dịch vụ | ||

95 | Dấu hiệu rủi ro, dấu hiệu vi phạm pháp luật về thuế khác | ||

96 | Tình hình chi trả cổ tức cho cổ đông | ||

97 | Các tiêu chí đánh giá khác | ||

- Xử lý kết quả phân loại mức độ rủi ro người nộp thuế là doanh nghiệp

+ Đối với người nộp thuế thuộc mức rủi ro rất cao, rủi ro cao áp dụng các biện pháp quản lý theo quy định tại Điều 22 Thông tư 31/2021/TT-BTC;

+ Theo yêu cầu công tác quản lý thuế trong từng thời kỳ, người nộp thuế thuộc các mức rủi ro có thể tiếp tục được phân loại rủi ro trong các nghiệp vụ quản lý thuế quy định tại khoản 2 Điều 11 Thông tư 31/2021/TT-BTC.

(2) Phân loại mức độ rủi ro trong các nghiệp vụ quản lý thuế

- Mức độ rủi ro người nộp thuế là doanh nghiệp trong các nghiệp vụ quản lý thuế được phân loại theo một trong các mức sau:

+ Rủi ro cao.

+ Rủi ro trung bình.

+ Rủi ro thấp.

- Mức độ rủi ro người nộp thuế trong các nghiệp vụ quản lý thuế được phân loại dựa trên kết quả xếp hạng mức độ rủi ro người nộp thuế tại khoản 1 Điều 11 Thông tư 31/2021/TT-BTC và các tiêu chí quy định tại Phụ lục II Thông tư 31/2021/TT-BTC.

- Xử lý kết quả phân loại mức độ rủi ro

Kết quả phân loại mức độ rủi ro người nộp thuế được áp dụng các biện pháp quản lý thuế trong từng nghiệp vụ quản lý thuế quy định tại Chương IV Thông tư 31/2021/TT-BTC.